外貨預金で外貨建資産を購入する際の所得税

外貨預金を円に戻した際に為替差益が発生した場合、所得税の課税対象とされます。個人の方が外国株式等の外貨建資産を購入するために保有している外貨預金を購入資金に充てる場合も、外貨預金に関する為替差益を認識し、確定申告をしなければならないケースがあります。

外貨預金の為替差益に関する所得税課税の原則

個人の方が米ドルやユーロ等、円以外の通貨による取引を行った場合、日本の税務上はこれらの取引は全て円に換算して取引を認識する必要があります。

この原則に基づき、外国預金を預け入れてその後円預金に戻したことにより為替差益が発生した場合は、その為替差益については所得税の課税対象とされます。

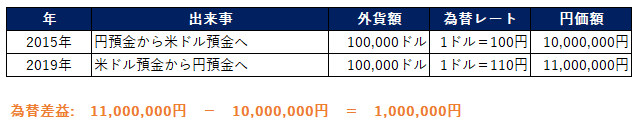

たとえば以下のようなケースの場合は、為替差益1,000,000円が雑所得として課税対象となり、確定申告が必要となります。

外貨預金で外貨建資産を購入する場合

為替差益に対する課税は、それが実現した時に行われることを原則としています。

したがって米ドル預金を預け入れて、円に戻さずにそのまま米ドル預金として保有し続けているような場合は、為替差益が実現したとはされず、通常は課税対象とされません。

ただし外貨預金を用いて外貨建の株式や不動産等の外貨建資産を購入する場合は、外貨預金に関する為替差損益が実現したとして、為替差益が発生している場合には課税対象とされると考えられています。

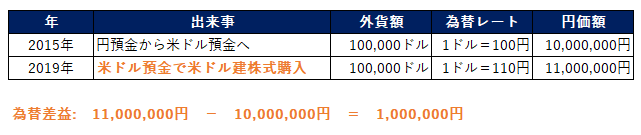

以下のように外貨預金が実際は円に戻されず、米ドル建株式に変換されるケースであっても、米ドル建株式を取得した際に為替差益1,000,000円が発生したと考え、その為替差益については雑所得として申告を行う必要があります。

為替差益に関する所得税課税は、外貨預金を円に戻すというスタンダードなケース以外にも検討が必要となることがありますので、ご注意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。