海外口座の預金利子への所得税課税

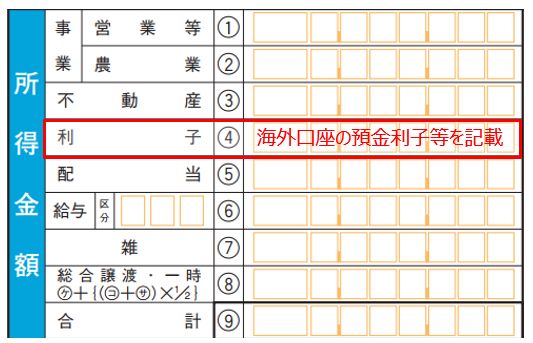

所得税の確定申告書Bには利子所得を記載する欄がありますが、この欄に金額を記載して申告をしたことのある方はあまりいないと思います。

今回はなかなか書くことのない、申告書B利子所得の欄へ記載が必要になる利子の代表例をご紹介します。

海外に銀行口座をお持ちの方はご一読ください。

なおこの記事は、預貯金の利子のみを対象としています。

預貯金の利子に対する基本的な課税方法

個人(永住者である居住者)の方が、銀行等の国内支店に開設している預貯金口座で受け取る利子については、その受取時に20.315%(復興税および住民税含む)の税率による源泉徴収が行われています。そしてこの預金利子については源泉徴収で課税が完結し、確定申告時に改めて申告することができない制度になっています。

したがって、確定申告書Bの利子所得に国内口座で受け取る預金利子を記載することはありません。このような制度を「源泉分離課税」と言います。

似たような制度として「申告分離課税」という制度があります。代表的なものとしては、上場株式等の配当や譲渡による所得が20.315%の税率による「申告分離課税」の対象とされています。

源泉分離課税と申告分離課税の違いは、申告分離課税は確定申告が必要であるという点にあります(ただし、源泉徴収有りの特定口座内の配当や譲渡に関する所得は申告不要とすることもできます)。

源泉分離課税の対象とならない預金利子

源泉分離課税の対象となる預貯金の利子は、その名前のとおり源泉徴収がされている預貯金の利子です。

そして預貯金の利子について源泉徴収が行われるのは、「国内において支払われる場合」です。典型的には、先ほどのような銀行等の日本国内の支店に預けている預金口座の利子です。

逆に言えば、外国銀行の海外支店の口座で発生するような利子については、通常国内において支払われてはいないと考えますので、日本の源泉徴収の対象とはならず、源泉分離課税の対象とされません。

源泉分離課税の対象とならない預貯金の利子は、総合課税の対象となります。申告分離課税の対象とはなりません。

このような源泉分離課税の対象とならない海外口座の預金利子が、確定申告書Bの利子所得の欄への記載が必要となり、給与所得や不動産所得等、他の種類の所得と合算の上で累進税率による所得税課税の対象なります。

なおこの他に、同族会社が発行した社債の利子でその同族会社の役員等が支払を受けるものも、海外口座の預金利子と同様、総合課税の対象となります。

海外口座の預金利子に外国の税金が課されている場合

海外口座に支払われる預金利子については、外国の税金が課されている場合があります。

このような場合、同じ所得について日本と外国で二重課税が発生しているため、外国の税金を確定申告の際に外国税額控除の対象とすることが可能です。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。