自己新株予約権の取得に伴う給与課税

法人が自社で発行した新株予約権(自己新株予約権)で一定の要件に該当するものを個人から取得する場合、その自己新株予約権の取得対価の支払について、税務上は給与の支払いみなされるケースがあります。

今回は自己新株予約権の取得に伴う給与課税の概要をご紹介します。

自己新株予約権の取得に伴う給与課税の概要

個人の方が一定の新株予約権(後述)を発行法人から与えられた場合において、その個人が付与された新株予約権を発行法人に譲渡したときは、税務上は譲渡対価の額から新株予約権の取得価額を控除した金額を給与所得に係る収入金額とみなして課税を行うとされています。

なお厳密には給与所得以外の所得とされる可能性もありますが、以下では簡便的に給与所得とされることを前提とします。

対象となる新株予約権

今回ご紹介する自己新株予約権の取得に伴う給与課税の対象となるのは、原則的に以下の要件のいずれにも該当する新株予約権です。

・新株予約権に譲渡制限その他特別の条件が付されていること

・株主等としての地位に基づき与えられたものではないこと

したがってすべての新株予約権が対象とされているわけではない点にご留意ください。

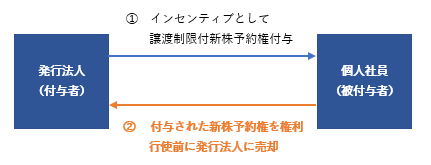

給与課税が起きうるケースの具体例としては、法人がその社員にインセンティブの一環で譲渡制限付きのストックオプションを付与し、ストックオプションが権利行使される前に、発行会社がそのストックオプションを買い取る場合などが考えられます。

自己新株予約権を取得した法人の源泉徴収義務

給与所得課税の対象となる自己新株予約権の取得を行った発行法人は、その自己新株予約権の取得対価のうち給与とみなされる金額について、国内で支払われる限りその支払い時に源泉徴収を行う必要があります。

税務上は給与所得とみなされることから、源泉徴収すべき税額は給与所得の源泉徴収の方法にしたがって行う必要があり、また、原則的には年末調整の対象ともされることが考えられます。

自己新株予約権を売却した個人の課税関係

自己新株予約権を売却した個人の側でも、売却対価を給与所得とみなした上での所得税課税が行われます。

したがって通常の基本給など他の給与を含めた給与収入の合計額から給与所得控除額を控除した金額について、給与所得として累進税率による課税が行われます。

発行法人側で自己新株予約権の買取価額を含めた金額で年末調整が行われている場合は、他に所得がある等の要件に該当しなければ確定申告は不要と考えられます。

自己株式の取得との違い

発行法人による自己新株予約権の取得と似ている取引として、自己株式の取得があります。

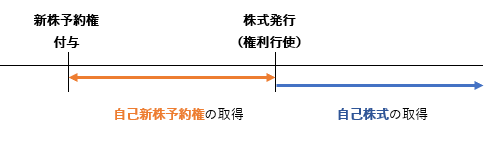

たとえば以下のように、新株予約権を権利行使前に新株予約権のまま発行法人が買い取る場合は自己新株予約権の取得、権利行使に伴い一旦株式を発行した後、その株式を買い取る場合は自己株式の取得として取り扱われます。

発行法人の取得する対象が新株予約権か株式かの違いとも言えますが、自己株式の取得に関する課税上の取り扱いは、今回ご紹介したケースとは大きく異なり、みなし配当課税の検討が必要となります。

自己株式の取得に関する課税関係については以下の記事をご参照ください。

Related Post:

自己株式の取得に対するみなし配当課税

前述の通り、すべての新株予約権が今回ご紹介した自己新株予約権の取得に伴う給与課税の対象となるわけではありません。しかし社員の方にインセンティブとして譲渡制限等の付された新株予約権を付与する場合などは、今回のケースに該当しやすいと考えられますので、ご注意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。