株式報酬プランにより外国株式を取得した場合

外資系企業にお勤めの方がリストリクテッド・ストック・ユニット(RSU)やストックオプションなどの株式報酬プランに基づき、外国親会社株式を取得した場合の所得税の取扱をご紹介いたします。

該当する方については、確定申告書の提出が必要となります。また、申告により追加納税が発生するケースが多いため、お早目の対応が必要となります。

なお以下の内容は、所得税法上、永住者である居住者に該当する方を想定した内容となります。

株式報酬プランの一般的な仕組み

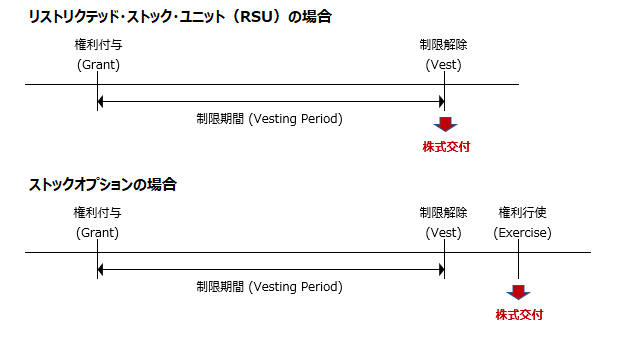

株式報酬プランは、将来にわたって一定期間継続して勤務していることを株式交付の条件としているものが多く、以下のような流れで対象者に株式が交付されることが一般的です。

RSUの場合、制限解除(Vest)の時点で株式が交付されるのが一般的です。

ストックオプションについては、制限解除(Vest)の時点で株式を取得する「権利」が交付されますので、実際にその権利行使(Exercise)をした時点で株式を取得したと考えることが一般的です。制限解除(Vest)と権利行使(Exercise)が同日であるケースもあります。

所得税上の取扱い

所得税上、株式報酬プランについては、一般的には権利付与(Grant)時点ではなく株式を取得した時点で、その株式の時価相当額の現物給与(株式報酬)を受け取ったと考えます。

したがって、RSUについては制限解除(Vest)、ストックオプションについては権利行使(Exercise)があった日の属する年の給与所得として取り扱うことが原則となります。

外国親会社株式を取得する株式報酬プランに起因して認識される給与所得ついては、勤務先の日本子会社・日本支店から支払われる基本給や現金賞与のように源泉徴収および年末調整が行われていないことが一般的ですので、株式を取得した方はご自身で確定申告書を申告期限(3月15日)までに提出する必要があります。

また、源泉徴収されていない収入が増えるため、基本的に申告により追加納税が発生します。

所得税確定申告の方法

確定申告をするためには、ご自身の株式報酬プランについて、税務上いつの時点で外国親会社株式を取得したと取り扱うべきかを確認の上、その取得時点の株価と為替レートを確認する必要があります。複雑な株式報酬プランである場合はこれらの情報の確認に時間がかかることもあります。

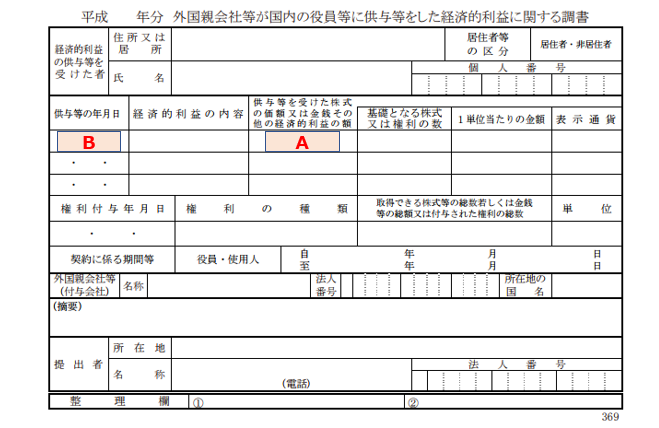

しかし勤務先の日本拠点から、後述の「外国親会社等が国内の役員等に供与等をした経済的利益に関する調書」(以下「外国親会社ストックオプション調書」)の交付を受けられる場合は、以下の通りその調書を用いて、簡単に申告すべき給与収入を計算することが可能です。

(外国親会社ストックオプション調書を用いた給与収入の計算方法)

「A」に記載された額(外貨建)×「B」に記載された年月日の為替レート(TTM)

外国親会社ストックオプション調書について

外国親会社株式を交付する報酬プランを導入している日本子会社または日本支店は、勤務している従業員の前年分の権利行使状況等を外国親会社ストックオプション調書を作成の上、毎年3月31日までに税務署に提出する義務が課されています。

この調書により、税務当局は株式報酬プランに関する申告漏れがないかを確認することが可能となります。

法令上は、外国親会社ストックオプション調書は日本拠点は税務当局に対してのみ提出をすればよいこととされているため、対象となった従業員に交付する義務はありません。

しかし、従業員が正確な情報に基づき確定申告を行えるよう、従業員に対してこの調書を交付している外資系企業も多いと考えられます。

制限期間中に海外勤務期間が含まれている場合

権利付与(Grant)から株式取得(VestまたはExercise)までの期間中に海外勤務期間が含まれている場合、上記の計算が若干複雑になり、収入金額を期間按分し、国内勤務期間に対応する部分のみを申告することになります。

海外勤務期間分については、海外勤務先で別途課税が行われる可能性もあります。

さらに、二重課税が生じている場合には外国税額控除の適用についても検討が必要となります。

(参考)

外国親会社等が国内の役員等に供与等をした経済的利益に関する調書の書式(国税庁ウェブサイト)

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/hotei/1255.htm

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。