外国子会社合算税制(5):租税負担割合

外国子会社合算税制の適用については、外国関係会社の租税負担割合が20%以上(または30%)であるかが重要な判定要素となります。

外国関係会社の本店所在地国における法人税率は目安としては有効ですが、厳密には日本の税法で定められた計算方法によって租税負担割合を計算する必要があます。そのため現地の法人税率が20%以上であったとしても、租税負担割合が20%未満となる可能性があります。

以下の内容は、外国関係会社の2018年4月1日以後に開始する事業年度について適用される外国子会社合算税制における取り扱いです。

租税負担割合

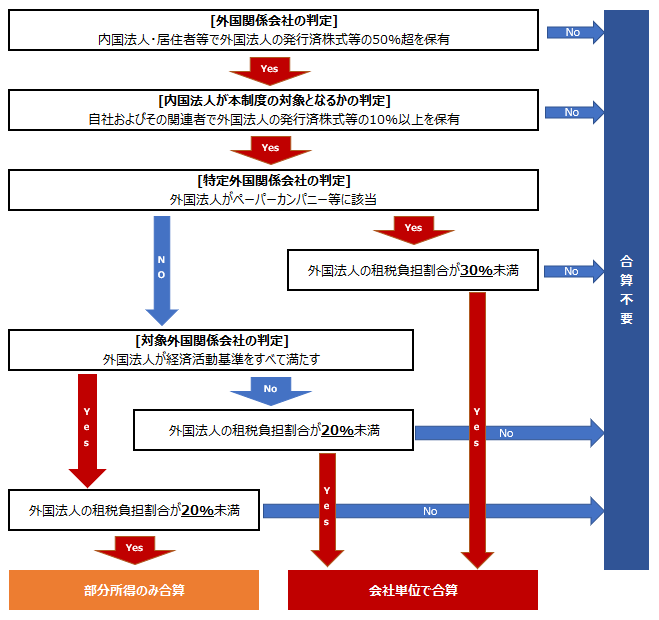

外国子会社合算税制の適用判定上、こちらのフローチャートにあるように、租税負担割合が20%(ペーパーカンパニー等の場合には30%)以上である場合には、結果として外国子会社合算税制は適用されません。

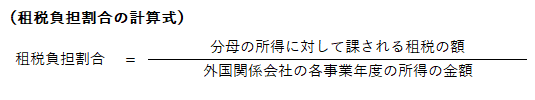

租税負担割合とは以下の分数式で計算される、外国関係会社の各事業年度の所得に対して課される租税の額の当該所得の金額に対する割合です。

分母の金額と分子の金額の考え方について、以下に概要をご紹介いたします。

なお外国子会社合算税制の制度概要については、こちらの記事をご参照ください。

Related Post:

外国子会社合算税制(1):制度の概要

分母に用いる「所得の金額」

租税負担割合の計算上、分母に用いるべき「各事業年度の所得の金額」は、基本的にはその外国関係会社の各事業年度の決算にもとづく所得の金額につき、その本店所在地国の外国法人税に関する法令(現地法令)の規定により計算した所得の金額を使用します。

ただし、その外国関係会社の現地法令による所得については以下の調整を加える必要があります。

(1)非課税所得の金額

その本店所在地国の法令により外国法人税の課税標準に含まれないこととされる所得、つまり非課税所得の金額がある場合は、分母にその非課税所得金額を加算します。

ただし、その外国関係会社が支払を受ける配当等の額については、現地法令において非課税されている場合であっても、分母の金額に加算する必要はありません。

(2)支払配当等の損金算入額

日本の特定目的会社や投資法人に認められている制度のように、現地法令における所得の計算上その外国関係会社がその株主等へ支払う配当等の額を損金の額に算入している場合には、租税負担割合の判定上は、その支払配当等の損金算入額を分母に加算をする必要があります。

(3)損金または益金に算入している法人税の額

その納付する外国法人税の額で損金の額に算入している金額がある場合は、分母にその金額を加算します。

逆に還付を受ける外国法人税の額で益金の額に算入している金額がある場合には、分母からその金額を控除します。

上記の他に保険準備金の積み立てに関する調整規定が存在していますが、割愛しています。

分子に用いる「租税の額」

分子に用いる租税の額は、外国関係会社の各事業年度の決算にもとづく所得の金額につき、本店所在地国または本店所在地国以外の国もしくは地域において課される外国法人税の額を用います(一定の調整が必要な場合があります)。

本店所在地国の外国法人税だけではなく、本店所在地国以外の第三国において課される外国法人税も含めることが可能です。

外国関係会社の本店所在地国において累進課税が採用され外国法人税の税率が所得の額に応じて高くなる場合は、外国法人税の額は、その累進税率のうちもっとも高い税率で算定した外国法人税の額が使用可能とされています。

「外国法人税」という用語の意味は、日本の法人税法上の外国税額控除制度における「外国法人税」と同様です。

外国税額控除の概要については以下をご参照ください。

Related Post:

法人税法上の外国税額控除の概要

租税負担割合の計算例

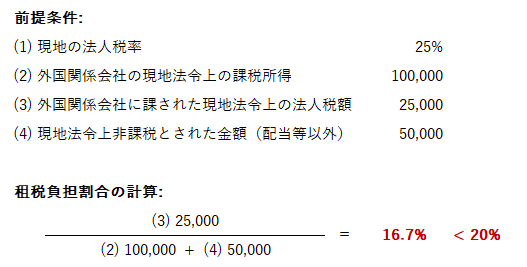

租税負担割合の計算に関する上記の点を考慮した場合、現地の法人税率が20%以上であっても外国子会社合算税制上の租税負担割合は20%を下回る可能性があります。

たとえば以下のように多額の非課税所得(配当等以外)が発生している場合などは、現地の法人税率が20%以上であったとしても租税負担割合の検討が必要となります。

法人税が存在しない国または地域に本店等がある場合

一部の国または地域には、そもそも法人税が存在しないことがあります。

この場合法人税率が0%ということになり、そのような国または地域に所在する外国関係会社は、通常は外国子会社合算税制の対象とされます。

ただし前述のとおり、租税負担割合の計算上、本店所在地国以外の第三国において課される外国法人の額を分子に含めることができるため、場合によっては租税負担割合が20%(または30%)以上となる可能性があります。

法人税が存在しない国または地域に本店等がある外国関係会社の租税負担割合の計算上分母として使用する所得の金額は、その外国関係会社の各事業年度の決算にもとづく所得の金額に以下の調整を行った金額とされており、基本的な考え方は前述の場合と同様となります。

分母に加える金額

- その支払う配当等の額で費用の額または損失の額としている金額

- その納付する外国法人税の額で費用の額または損失の額としている金額

分母から控除する金額

- その支払を受ける配当等の額で収益の額としている金額

- その還付を受ける外国法人税の額で収益の額としている金額

保険準備金の積み立てに関する調整規定は割愛しています。

2017年度税制改正において外国子会社合算税制に関する大きな改正がありました。改正前の旧外国子会社合算税制においては、法人税が存在しない国または地域に本店等がある外国関係会社が場合は、ただちに外国子会社合算税制の適用対象とされていましたが、改正に伴い上記のような取り扱いに変更が行われています。

所得がないまたは欠損となる外国関係会社の事業年度

租税負担割合の判定は、外国関係会社の事業年度ごとに判定を行う必要があります。

そのため、外国関係会社の事業年度によっては所得がない、または欠損が発生する可能性もあります。

所得の金額がないまたは欠損となる事業年度については、原則として、外国関係会社の行う主たる事業に係る収入金額(売上等)から所得が生じたとした場合に、その所得に対して適用されるその本店所在地国の外国法人税の税率に相当する割合により租税負担割合の計算を行うこととされています。

ただし法人税が存在しない国または地域に本店等がある外国関係会社については、所得金額がないまたは欠損が生じた場合は、租税負担割合は一律にゼロとして計算されますのでご留意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。