インボイス制度開始後の仕入税額控除

消費税のインボイス制度開始後は、仕入税額控除を適用するために必要な書類の保存や収集について、これまでよりも若干手間がかかります。今回は、インボイス制度開始後の仕入税額控除の概要をご紹介いたします。

はじめに

今回ご紹介するインボイス制度開始後の仕入税額控除の概要は、自身が課税事業者(兼、通常は適格請求書発行事業者)であり、かつ、簡易課税制度を適用せず原則的な方式で消費税申告を行う方を対象とした内容です。

以下のいずれかに該当する方については、下記の内容についての対応は基本的には不要です。

- 免税事業者

- 簡易課税制度により消費税申告が可能な事業者

インボイス制度開始後の仕入税額控除の適用要件

事業者が自身の売上について顧客より預かった消費税から、ベンダー等に支払った仕入に係る消費税を控除(以下「仕入税額控除」)するためには、従来より帳簿と請求書の保存が必要とされています。しかし、インボイス制度が開始される2023年10月1日以降は、対象となる書類や必要な情報について、これまでに追加で対応すべき点がいくつかあります。

とくに請求書については、少額かつ特定の費用に該当するものを除き、原則として、「適格請求書」(または「適格簡易請求書」)に該当する書類の保存が必須となります。適格請求書に該当しない書類を保存しても、原則的に仕入税額控除が適用できなくなります(ただし、一定の経過措置があります)。

適格請求書とは

「適格請求書」とは、厳密には以下の事項が記載されている書類をいいます。下記事項が記載されているのであれば、一般的な「請求書」だけではなく納品書や領収書であっても「適格請求書」として扱うことが可能です。

- 適格請求書発行事業者の氏名または名称

- 登録番号

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産または役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容および軽減対象資産の譲渡等である旨)

- 課税資産の譲渡等の税抜価額または税込価額を税率ごとに区分して合計した金額および適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける事業者の氏名または名称

上記をご覧いただければ、これまでベンダーから受領している請求書にすでに記載されている内容と大差ないことをご確認いただけると思います。

ここで最も重要となるのは、上記2.の事業者の「登録番号」です。この番号を取得していない事業者から発行された請求書については、適格請求書に該当しません。

登録番号の概要については、以下の記事をご参照ください。

Related Posts:

なお、小売業や飲食業など一定の事業者については、主には上記7.の書類の交付を受ける事業者の氏名または名称の記載を省略した「適格簡易請求書」の発行が認められています。そのため、スーパーや飲食店などへ支払った費用については、宛名の記載がなくても仕入税額控除が可能となります。

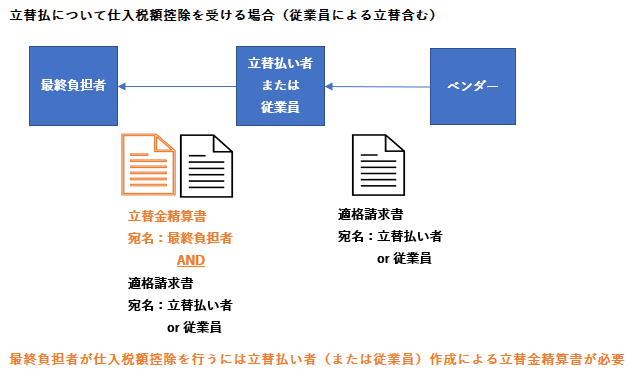

立替払いを精算する場合

自社が支払うべき費用を他の事業者が立替払いを行い、本来支払うべき自社(以下「最終負担者」)と立替をした者(「立替払い者」)の間で後日「立替金」の精算が行われることがあります。

その際、立替払いの対象となった費用に係る請求書の宛名には、立替払い者の名称が記載されていることがあります。

このような場合、最終負担者側で仕入税額控除を行うためには、立替払い者から、その請求書に追加で最終負担者を宛名とする「立替金精算書」の交付を受ける必要が生じます。

また、自社の従業員が従業員個人の名で支払った費用を会社の経費として精算する場合も、立替金精算書の作成が必要と考えられています。

事務所賃料などの請求書が発行されないもの

事務所賃料のように、契約書を締結して以降は毎月定額の振込または引落がされ、都度請求書が発行されない費用があります。

このような費用については、複数の書類を合わせて適格請求書として認められるために必要な記載事項がすべて確認できる状態であれば、仕入税額控除が可能とされています。

たとえば事務所の賃貸借契約の場合、契約書に貸主・借主の名称や賃料、消費税率および税額が記載されているのが通常であるため、これとは別途、通帳の振込履歴等を保存して取引の年月日を確認できるようにすれば、これら2種類の書類をもって仕入税額控除の要件を満たすことが可能です。

ただしこの場合であっても、貸主の「登録番号」が必須となりますので、インボイス制度開始前に締結した契約書等で登録番号が確認できない場合は、覚書き等の書類を別途作成・締結し、登録番号を補充する必要があります。

適格請求書がなくても仕入税額控除が可能な費用

(1)概要

前述の通り、インボイス制度開始後は「適格請求書」の交付を受け、それを保存しておくことが仕入税額控除適用時の大原則となります。

ただし以下のような費用については、適格請求書は不要で、帳簿の記載のみで仕入税額控除が可能とされています(下記以外にも対象となるものがあります)。

- 従業員への通勤手当

- 3万円未満の公共交通機関を使用する旅費交通費

- 3万円未満の自動販売機および自動サービス機からの商品の購入等

- 出張時の日当(所得税法上非課税とされる範囲内)

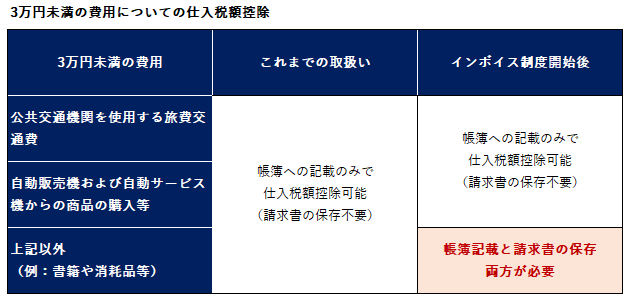

(2)3万円未満の費用に関する留意点

3万円未満の費用については、これまで、その内容を問わず請求書の保存が無くても帳簿への記載のみで仕入税額控除が可能とされていました。

しかし、インボイス制度開始後は、帳簿への記載のみで仕入税額控除が可能となるものは、上記(1)にあるような公共交通機関や自販機等に係る費用で3万円未満であるものに限定されます。

したがって、たとえば2万円の消耗品を店頭で購入した場合、従来であれば帳簿への記載のみで仕入税額控除が可能でしたが、インボイス制度開始後は、帳簿への記載だけではなく適格請求書(または適格簡易請求書)の保存も必要となります。

(3)帳簿への記載事項

上記(1)のような費用について帳簿の記載のみで仕入税額控除の適用を受ける場合、帳簿に「3万円未満電車代」等、なぜ請求書の保存が不要であるのかを確認できる記載が必要となります。

また、3万未満の旅費交通費・日当・通勤手当等については記載が不要とされていますが、場合によっては、支払先の住所または所在地についても帳簿への記載が求められるケースがあります。

仕入税額控除を行う事業者側で必要な対応

上記はインボイス制度開始後の仕入税額控除に関連して発生しやすい論点の一例となりますが、これまでよりも若干手間をかける必要がある点がご確認いただけると思います。

これらの取扱いを踏まえると、2023年10月1日の制度開始に向けて以下のような点を早めに洗い出し・対応を確認しておくことが望ましいと考えられます。

- 自社が経費を支払っているベンダーが「登録番号」を取得する予定があるか

- 自社が宛名ではない請求書に基づく立替払い(従業員によるものを含む)の有無

- 事務所賃料等の都度請求書が発行されない費用についての複数の書類から必要事項が取得できるかの確認(登録番号が確認できない場合は覚書き等を作成)

- 3万円未満の費用に関する現状の請求書保存状況および帳簿記載方法の確認

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。