インボイス制度と適格請求書発行事業者の登録

2023年10月1日から開始される消費税のインボイス制度(正式名「適格請求書等保存方式」)に関連し、2021年10月1日から適格請求書発行事業者の登録受付が開始されました。今回はインボイス制度の概要と、事業者の方に対応が必要とされる手続きについてご紹介いたします。

なお今回の記事は、免税事業者には該当しない事業者の方を想定した内容となっております。免税事業者の場合、別途留意・検討すべき点がありますので、ご留意ください。

免税事業者に該当する場合は、以下の記事を併せてご参照ください。

Related Post:

インボイス制度が免税事業者へ与える影響

対応が必要な点の要約

今回ご紹介するインボイス制度について、事業者として対応が必要な点を要約すると、以下の2点となります。

- 遅くとも2023年3月31日までに適格請求書発行事業者の登録申請を行い、適格請求書に記載が必要となる登録番号を取得する

- インボイス制度が開始される2023年10月1日以降は、取得した登録番号を記載する等所定の要件を満たした「適格請求書」を発行する

なお「適格請求書」については適格簡易請求書等、他の様式で代替可能な場合がありますが、割愛いたします。

インボイス制度の概要

商品やサービス(以下「商品等」)の買手である事業者は、帳簿や請求書等の保存を要件として、買手である事業者自身の消費税の申告上、原則として、買手自身の売上・収入等に係る消費税から、商品等の売手に支払った仕入・費用に係る消費税を控除をすることが認められています。

上記の制度は、税務上、「仕入税額控除」と呼ばれています。

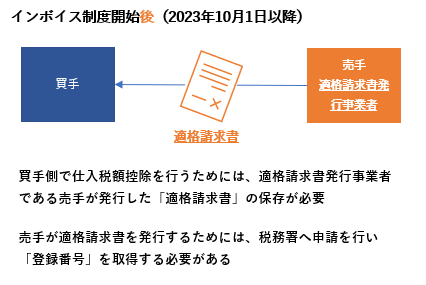

しかし2023年10月1日から開始されるインボイス制度(正式名「適格請求書等保存方式」)においては、買手側の仕入税額控除の要件として、原則として「適格請求書発行事業者」である売手から交付を受けた「適格請求書」の保存が必要とされます。

したがってインボイス制度導入後は、適格請求書発行事業者である商品等の売手から発行された適格請求書の保存がない場合、原則として、買手側で仕入税額控除を行うことが認められなくなります。

その意味でインボイス制度は、商品等の売手である事業者が手続きを怠った場合に、その顧客に対して不利益を与えてしまう制度という側面があります。

なおインボイス制度導入後も、2029年9月30日までは経過措置の適用により適格請求書発行事業者ではない者からの請求について、買手側で本来控除可能な消費税額の80%(2026年10月1日以降は50%)の仕入税額控除が認められる予定ではありますが、この場合でも、売手側の事情でその顧客である買手に不利益を与えてしまう側面は否めません。

また、買手側で仕入税額控除が認められない場合であっても、売手側に消費税の納税義務がある限りは、売手は商品等の代金について受領した消費税を納税する必要があります。

適格請求書発行事業者の登録申請

上記のように、インボイス制度開始後に買手側で仕入税額控除を行うためには、商品等の売手である事業者は、まず適格請求書発行事業者であることが求められます。

適格請求書発行事業者は、その前提として、登録を受けようとする事業者が消費税の申告を行う課税事業者であることが必要とされます。そのため免税事業者が登録を受けようとする場合は、自ら課税事業者として取り扱われることを選択する必要があります。

適格請求書発行事業者の登録を受けようとする事業者は、納税地を所轄する税務署に「適格請求書発行事業者の登録申請書」を提出し、税務署による審査を経て登録を受ける必要があります。

この登録の申請は、2021年10月1日から受付が開始されており、登録が完了すると税務署より「登録番号」が通知されます。そしてインボイス制度上、この登録番号を請求書に記載することが、「適格請求書」として取り扱われるための重要な要件となります。

登録に必要な申請書は以下の国税庁ウェブサイトから入手が可能です。

国税庁ウェブサイト

https://www.nta.go.jp/taxes/shiraberu/zeimokubetsu/shohi/keigenzeiritsu/invoice_shinei.htm

登録の効力発生日

登録番号について、インボイス制度開始日である2023年10月1日よりも前に通知を受けた場合であっても、登録の効力はインボイス制度の開始日である2023年10月1日に生じることとされています。

国税庁のQ&A等において、2023年10月1日を効力発生日として登録を受けるためには、登録申請書を2023年3月31日までに提出することが求められています。

なお、事業者が2023年10月1日よりも前に発行する請求書に、任意で登録番号を記載することは特段問題はないものとされています。

適格請求書の記載事項

適格請求書発行事業者として登録を受けた商品等の売手である事業者が、以下の事項を記載した請求書等を作成した場合、その請求書は、買手側で仕入税額控除が可能な「適格請求書」として認められることとなります。

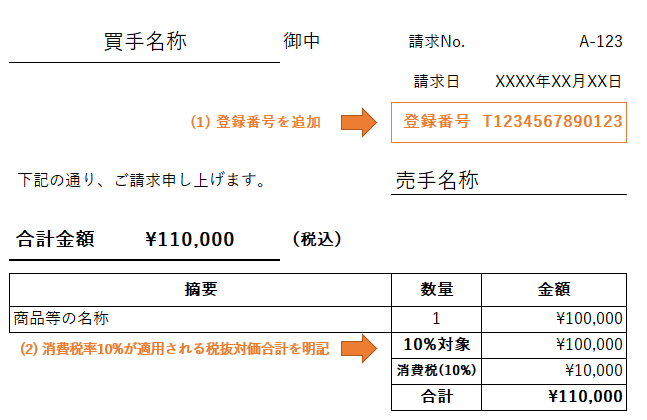

- 適格請求書発行事業者(売手)の氏名または名称

- 登録番号

- 課税資産の譲渡等を行った年月日

- 課税資産の譲渡等に係る資産または役務の内容(課税資産の譲渡等が軽減対象資産の譲渡等である場合には、資産の内容および軽減対象資産の譲渡等である旨)

- 税率ごとに区分した課税資産の譲渡等の税抜価額または税込価額の合計額および適用税率

- 税率ごとに区分した消費税額等

- 書類の交付を受ける当該事業者(買手)の氏名または名称

軽減税率の適用対象となる商品等の販売を行う事業者でない場合は、従来発行していた請求書に、以下のように(1)登録完了後に税務署から通知をうける登録番号を記載の上、(2)消費税率10%が適用される対価の額の合計額と税額を記載しておけば、対応が可能なケースが多いのではないかと考えられます。 なお、小売業・飲食店業等不特定多数の者に商品等の販売を行う一定の事業を行う事業者の場合は、適格簡易請求書という簡易な様式での発行が認められています。

なお、小売業・飲食店業等不特定多数の者に商品等の販売を行う一定の事業を行う事業者の場合は、適格簡易請求書という簡易な様式での発行が認められています。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。