2022年税制改正後の資本の払戻しとみなし配当

2021年3月の最高裁判決を受けて、資本の払戻しに関するみなし配当の計算方法が2022年税制改正にて一部変更されました。

今回は資本の払戻しに伴うみなし配当計算への2022年税制改正の影響についてご紹介いたします。

従来の取扱い

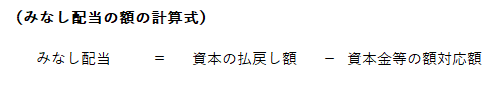

資本の払戻しが行われた場合、以下の算式によるみなし配当の計算が必要とされています。

上記算式中の「資本金等の額対応額」の計算については、以下の算式により計算を行い、税務上の資本(資本金等の額)と税務上の利益(利益積立金)が、いわゆるプロラタで分配されたものとして扱われます。

そのため、資本の払戻時に利益が留保されている状態で資本剰余金の分配が行われると、法律・会計上はその全額が資本剰余金の減少だとしても、税務上は資本金等と利益積立金の減少とされ、利益積立金減少額相当が、みなし配当と扱われています。

2022年改正前の資本の払戻に関するみなし配当の計算については、以下の記事を併せてご参照ください。

Related Post:

資本の払戻しに伴うみなし配当課税

資本の払戻しに関する最高裁判決

2021年3月11日、最高裁判所は利益剰余金と資本剰余金の双方を原資とする「混合配当」が行われた場合の資本の払戻に関するみなし配当計算の方法が争われた事案について判断を示しました。

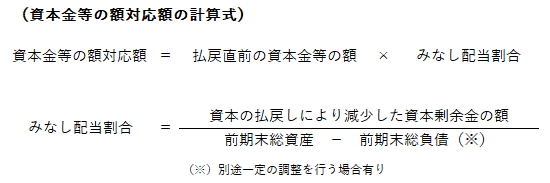

この事案は、分配法人の税務上の純資産が会計上の純資産よりも少なかったことで、みなし配当計算の結果算出される資本金等の額対応額が、実際に減少する資本剰余金よりも多く計算される特殊なものでした。

最高裁判所は、利益剰余金と資本剰余金の双方を原資とするのであれば分配全体が資本の払戻しとしてのみなし配当計算の対象となるとし、その計算過程で算出される資本金等の額対応額が、実際に減少する資本剰余金よりも多く計算される点については、その多く計算される限度において、違法なものとして無効である旨判示しました。

この判決は、あくまで「限度額」が「実際に減少する資本剰余金の額」となる旨を判示したのであって、資本の払戻しに関する計算上、常に「資本金等の額対応額=実際に減少する資本剰余金の額」と考えるという趣旨ではない点に留意が必要です。

なお「無効」であると判示されたことに伴い、国税庁では以下の通り、2021年10月の時点で最高裁判決と同様の理由により過大納付が生じている場合は、法定申告期限等から5年以内ではあるものの、過去に遡って更正の請求を行うことができることを公表しています。

国税庁ウェブサイト:

最高裁判所令和3年3月11日判決を踏まえた利益剰余金と資本剰余金の双方を原資として行われた剰余金の配当の取扱いについて

最高裁判決を受けた2022年税制改正の内容

2022年税制改正において、資本の払戻しに関する計算方法のうち最高裁判決で無効と示された部分を法令上も調整するための改正が行われました。

具体的には、上記記載の「資本金等の額対応額」の計算式で計算される金額が、実際に減少する資本剰余金の額よりも大きくなる場合には、「資本金等の額対応額」は実際に減少する資本剰余金の額を上限とすることが、法令上明記されました。

ただしこの改正が適用される場面は、下記設例のように税務上の純資産が会計上の純資産よりも少ない、最高裁判決と同様のイレギュラーな状態での分配を前提としていると考えられます。

上記のケースの場合は、2022年税制改正により税務上減少する利益と資本の内訳が、会計上減少する利益剰余金と資本剰余金と一致する結果となります。

なお、仮に2022年税制改正の適用がないとした場合、計算される資本金等の額対応額が実際に減少する資本剰余金よりも多額になります。この場合、利益剰余金を原資とする部分までが、税務上は資本部分の払戻しと扱われる状態になってしまいますが、前述の最高裁判決を受けた2022年税制改正は、そのような状態にはさせないための措置といえます。

資本の払戻しに関する2022年税制改正の影響

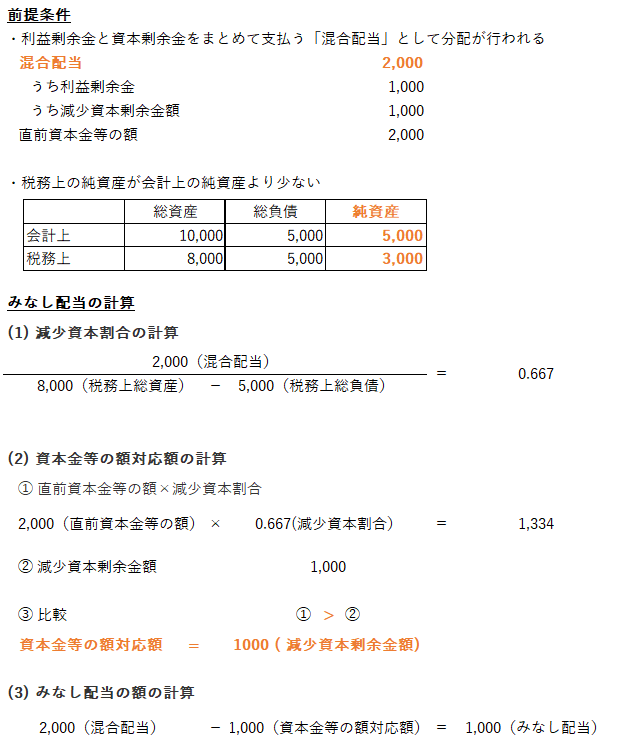

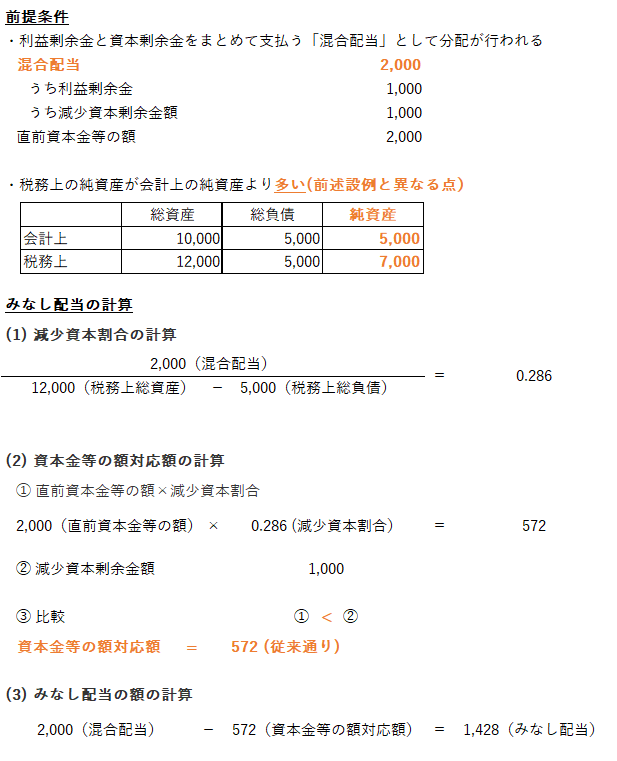

しかし通常は、会計上は費用になるが税務上は損金とは扱われない項目が多い一方、その逆は少ないため、税務上の純資産は会計上の純資産よりも多くなることが一般的と考えられます。

そしてこのような一般的なケースの場合は、下記設例のとおり、結果的に資本の払戻しに関するみなし配当計算はこれまでと同様となり、2022年税制改正の影響を受けないものと考えられます。

この点を考慮すると、2022年税制改正が適用される場面は限定的で、全てのみなし配当計算に影響を与えるわけではないといえます。

そのため、資本の払戻しを行う法人は、今後も基本的に従来通りのプロラタによるみなし配当の計算を行う必要があると考えられます。

なお上記とは別途、種類株式を発行している法人が資本の払戻しを行った場合の取扱いについて、2022年税制改正により計算方法が明確化されています。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。