リバースチャージによる消費税の申告納付

消費税は通常、売上(収入)を得る事業者が、売上に係る消費税を申告納付するのが原則です。

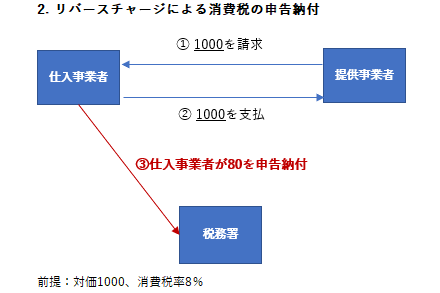

しかし国外の事業者により主にインターネットを経由して行われる一定の役務提供取引については、リバースチャージという方式が適用され、仕入(費用)を行う事業者に、本来売上を得る事業者が納付すべき消費税の申告納付義務が転嫁されることがあります。

はじめに

今回の記事は、リバースチャージ方式による消費税の申告納付を行う可能性がある側、つまり仕入(費用の支払い)を行う事業者側の取り扱いをご説明いたします。

結論としては、リバースチャージが適用されるのは、当分の間仕入事業者が以下の2つの要件のどちらにも該当する場合です。

- 国外事業者から事業者向け電気通信利用役務の提供を受けた

- 仕入事業者の課税売上割合が95%未満であり、かつ、簡易課税制度の適用がない

なお文中、「提供事業者」と「仕入事業者」という用語を便宜的に用いてますが、それぞれ以下の意味合いで使用しています。

提供事業者:役務提供を行い、売上を得る側の事業者

仕入事業者:役務提供を受け、費用の支払い(仕入)を行う側の事業者

リバースチャージとは

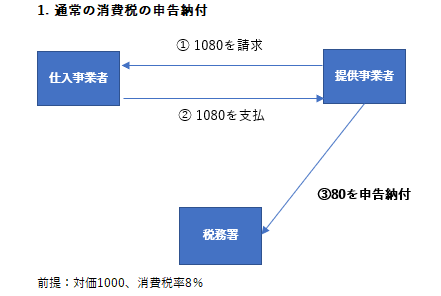

通常消費税は以下のように、提供事業者が請求書に消費税を上乗せして請求を行い、提供事業者が消費税の申告納付を行うことが原則とされています。

しかしリバースチャージという方式は、「リバース」という名が示す通り、売上に係る消費税の申告納付義務が、提供事業者ではなく仕入事業者に転嫁される仕組みです。

リバースチャージの対象となる取引

リバースチャージが適用される取引は「国外事業者による事業者向け電気通信利用役務の提供」です。

これを分解すると、以下の3つの要件のすべてに該当する取引が対象とされますが、それぞれの要件の概要は以下のとおりです。

- 「国外事業者」による

- 「電気通信利用役務の提供」で

- 「事業者向け」のもの

なお今回ご紹介する電気通信利用役務の提供以外にも、「特定役務の提供」として非居住者の芸能人やスポーツ選手による役務提供に関する支払いもリバースチャージの対象となる可能性がありますが、特殊性が強いので割愛します。

要件1:国外事業者

そもそもリバースチャージの検討は、提供事業者が国外事業者の場合にのみ必要となります。

国外事業者とは、「所得税法上の非居住者である個人事業者および法人税法上の外国法人」と定義されています。

消費税法上の「非居者」とは、通常は外為法上の非居住者を参照するのですが、この「国外事業者」という用語は、所得税法上および法人税法上の概念を参照しています。

このため外国法人の日本支店は消費税法の原則上は「居住者」として扱われる一方で、「国外事業者」に該当してしまいます。

Related Posts:

消費税法上の非居住者に対する役務提供

要件2:電気通信利用役務の提供

「電気通信利用役務の提供」とは、要約するとインターネットを介して行われるコンテンツ(著作物)の提供や役務の提供です。

たとえば次に掲げるようなものが該当するとされています。

- インターネット等を介して行われる電子書籍・電子新聞・音楽・映像・ソフトウエア(ゲームなどを含む)の配信

- 顧客にクラウド上のソフトウエアやデータベースを利用させるサービス

- 顧客にクラウド上で顧客の電子データの保存を行う場所の提供を行うサービス

- インターネット等を通じた広告の配信・掲載

- インターネット上のショッピングサイト・オークションサイトを利用させるサービス(商品の掲載料金等)

- インターネット上でゲームソフト等を販売する場所を利用させるサービス

- インターネットを介して行う宿泊予約、飲食店予約サイト(宿泊施設、飲食店等を経営する事業者から掲載料等を徴するもの)

- インターネットを介して行う英会話教室

ただし、他の資産の譲渡等に「付随して」行われる役務の提供は電気通信利用役務の提供の範囲から除外されています。

たとえば情報の収集・分析等を行い、その結果報告等についてインターネット等を介して連絡が行われたとしても、情報の収集・分析等という他の役務提供に付随してインターネット等が利用されているものですので、電気通信利用役務の提供に該当しないとされています。

要件3:事業者向け(B to B)

電気通信利用役務の提供のうち、その「役務の性質」または当該役務の提供に係る「取引条件等」から、その役務の提供を受ける者が「通常事業者に限られるもの」をいいます。

以下のような場合が「通常事業者に限られるもの」に該当するとされています。

- インターネットのウエブサイト上への広告の掲載のようにその役務の性質から通常事業者向けであることが客観的に明らかなもの

- 役務の提供を受ける事業者に応じて、各事業者との間で個別に取引内容を取り決めて締結した契約に基づき行われる電気通信利用役務の提供で、契約において役務の提供を受ける事業者が事業として利用することが明らかなもの

なお、一般消費者に対しても広く提供されるようなインターネットを介して行う電子書籍・音楽等の役務の提供は、ウェブサイトイト上に掲載した規約等で事業者のみを対象とするものであることを明示していたとしても、一般消費者からの申込みを事実上制限できない場合は、その取引条件等からは事業者向け電気通信利用役務の提供に該当しないとされています。

電気通信利用役務の提供に関する消費税の内外判定

ここで、そもそも国外の事業者が行う役務提供がなぜ日本の消費税の課税対象になるのかという点について補足します。

消費税は国内取引について課税を行うことを原則としているため、国外取引に該当する場合には消費税は課税されません。

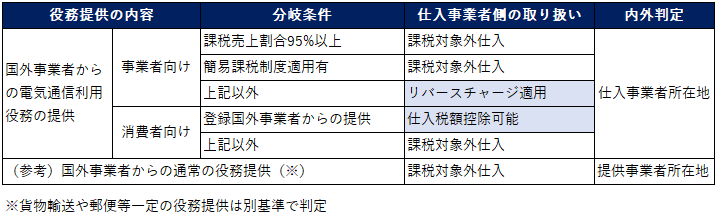

国内取引と国外取引のどちらに該当するかの判定を「内外判定」と呼びますが、役務提供に関する内外判定については、それが電気通信利用役務の提供に該当するかどうかで異なる判定基準が採用されています。

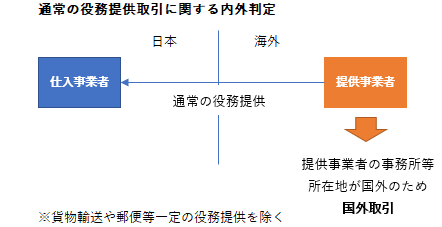

(1)通常の役務提供取引に関する内外判定

電気通信利用役務の提供には該当しない役務提供取引の内外判定は、貨物の輸送や郵便等消費税法上別途定める基準で判定するものを除き、通常は提供事業者の役務提供に係る事務所等が国内に所在しているかどうかにより行われます。

したがって日本に支店等を有さない提供事業者が、国内の仕入事業者に対して行った役務提供は、通常「国外取引」として取り扱われ、消費税の課税対象外とされます。

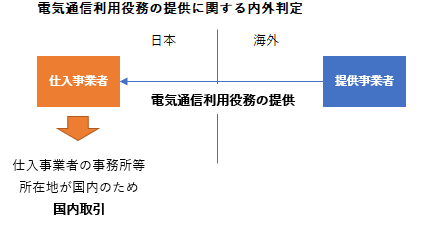

(2)電気通信利用役務の提供に関する内外判定

しかし電気通信利用役務の提供に関する内外判定は、上記の取り扱いが逆転し、仕入事業者が国内に所在しているかどうかにより行われます。

このため(日本に支店等を有さない)国外事業者が国外から電気通信利用役務の提供を国内の仕入事業者に対して行った場合も、「国内取引」に該当することとなり、他の消費税の課税要件に該当する限り、消費税の課税対象取引として取り扱われます。

外国法人日本支店および内国法人の海外支店が電気通信利用役務の提供を受けた場合、内外判定について若干取り扱いが異なる場合がありますが、別の機会にご紹介いたします。

「事業者向け」電気通信利用役務の提供を受けた場合

リバースチャージが適用され、仕入事業者に消費税の申告納税義務が転嫁されるのは、国外事業者から事業者向け電気通信利用役務の提供を受けた場合です。

ただしこの場合でも、仕入事業者側の消費税のステータスによってはリバースチャージによる申告納付が結果的に免除されます。

(1)リバースチャージによる申告納付が免除される場合

仕入事業者の課税期間が以下のいずれかに該当する場合は、当面の間、リバースチャージは適用されません。

- 課税売上割合が95%以上の課税期間(一般課税)

- 簡易課税制度の適用を受ける課税期間

「当面の間」とされていますが、現時点でとくに期限が定められてはいません。

リバースチャージの対象となる事業者向け電気通信利用役務の提供については、消費税が上乗せされていない税抜金額で請求が行われるはずですので、上記のいずれかに該当する場合は、仕入事業者側ではその支払を「課税対象外仕入」と取り扱った場合と同じような処理を行うことになります。

以下の国税庁ウェブサイトに、国外事業者に支払うインターネット宿泊予約サイトへの掲載手数料の取扱いとして、同趣旨のことが掲載されています。

http://www.nta.go.jp/law/shitsugi/shohi/26/07.htm

(2)リバースチャージによる申告納付が必要な場合

上記に該当しない場合、つまり、課税売上割合が95%未満であり簡易課税制度も適用されない課税期間は、リバースチャージによる申告納付が必要となります。

この場合、仕入事業者自身も課税仕入れを行っているため、役務提供者側の売上に係る消費税を申告納付すると同時に、仕入事業者自身の仕入税額控除を行うことが可能です。

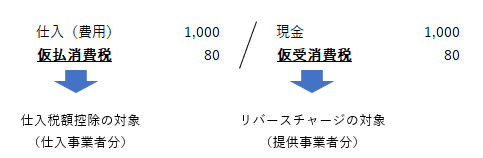

仕訳イメージで表すと以下のように、(仕入事業者自身の)仮払消費税と(提供事業者の)仮受消費税を一旦両建計上することになると考えられます。

仮払消費税については、一括比例配分方式や共通対応仕入に該当する場合、課税売上割合を乗じた金額のみが仕入税額控除の対象とされます。

上記の例について、課税売上割合が60%で一括比例配分方式を採用しているとすると、48(80×60%)だけが仕入税額控除の対象とされます。

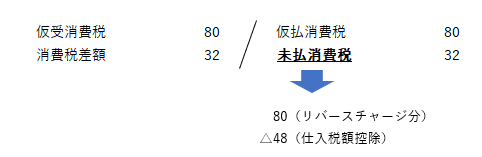

これをリバースチャージによる売上に係る消費税と相殺すると以下のようになり、仕入事業者自身の仕入税額控除を考慮した後の消費税額32が未払消費税として認識されます。

この考え方を課税売上割合が95%以上の場合に当てはめた場合、ほぼ全額の仕入税額控除が可能となり、リバースチャージによる納付税額がほぼ発生しない結果になるため、事務負担の軽減から上記(1)の経過措置が設けられていると考えられます。

「消費者向け」電気通信利用役務の提供を受けた場合

リバースチャージによる申告納付が必要となるのは、前述のとおり、国外事業者から事業者向け電気通信利用役務の提供を受けた場合です。

したがって国外事業者から「消費者向け」電気通信利用役務の提供を受けた場合、リバースチャージは適用されません。

ただし国外事業者から消費者向け電気通信利用役務の提供を受けた場合には、仕入事業者側でその支払を仕入税額控除の対象とすることが出来るかどうかの検討が必要になります。

この点については、当分の間、その国外事業者に該当する提供事業者が「登録国外事業者」であるかどうかで以下のように取り扱いが異なります。

- 登録国外事業者である場合:仕入事業者側で仕入税額控除の対象とすることができる

- 登録国外事業者ではない場合:仕入事業者側で仕入税額控除の対象とすることができない

消費者向け電気通信利用役務の提供についても、役務提供を受けた者の所在地が国内であれば国内取引に該当し消費税の課税対象となりますが、リバースチャージは適用されません。この結果、提供事業者が自身で消費税の申告納付を行うことが求められます。

しかし、国外事業者は基本的には海外に所在しているため、すべての国外事業者が消費税の申告納税を適切に行うとは限りません。国外事業者が消費税の申告納税を行わない場合にまで、仕入事業者の仕入税額控除を認めてしまうと、国(税務当局)から見た場合、消費税の収支が不均衡となります。

そのため現状は、適正に消費税の申告納税を行う事業者として「登録国外事業者」と日本の税務当局から認められた国外事業者への支払いについてのみ、仕入事業者側で仕入税額控除を認めることで、消費税の収支不均衡が発生しないようにされています。

なお登録国外事業者の名簿は、国税庁の以下のウェブサイトから確認が可能です。

https://www.nta.go.jp/publication/pamph/shohi/cross/01.htm

まとめ

以上の取り扱いを表にまとめたものがこちらです。「課税対象外仕入」とされる理由についてはこれまでの説明をご参照ください。

リバースチャージ制度自体も上記のように複雑に取り扱いが分岐しますが、電気通信利用役務の提供を行う側の国外事業者は、自社の行うサービスについて以下の点を判断しななければならず、この判定については個別性が高くなるためより難しい場合があるのではないかと思われます。

- そもそも提供しているサービスが「電気通信利用役務の提供」に該当するのか

- 電気通信利用役務の提供に該当するとして「事業者向け」(通常事業者に限られるもの)に該当するか

また、リバースチャージの対象となる役務提供取引を行う国外事業者である提供事業者は、あらかじめその旨を表示することが義務付けられています。

ただし、提供事業者がこの表示義務を怠っていたとしても、税務上、それを理由に仕入事業者へのリバースチャージの適用が免除されることにはなってはいないためご注意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。