消費税法上の非居住者に対する役務提供

消費税法上、非居住者に対する役務の提供については、国内における飲食・宿泊等一定の例外を除き免税取引(輸出取引)に該当して消費税が免除とされます。

しかし消費税法上の「非居住者」という用語については、その定義が法人税や所得税とは若干異なるニュアンスで使われています。

今回は消費税法上の非居住者の定義について、法人税法および所得税法との違いを含めてご紹介します。

消費税の課税対象となる取引

消費税は、以下の4つの要件に該当する取引を課税対象とすることを大原則としています。

- 国内において行う取引(国内取引)に該当すること

- 事業者が事業として行っていること

- 対価を得て行うものであること

- 資産の譲渡、資産の貸付けまたは役務の提供であること

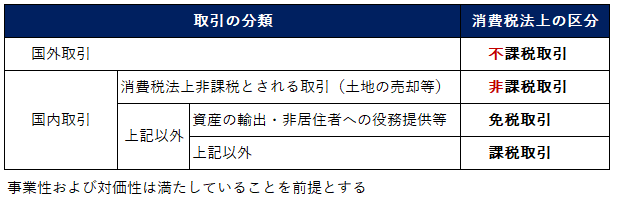

要件1.の国内取引に該当しない取引は、国外取引として、そもそも日本の消費税の課税対象とはなりません。このような国内取引に該当しない取引を「不課税取引」と呼びます。他の2.~4.の要件のいずれかに該当しない取引も同様に、不課税取引とされます。

上記の4要件のすべてに該当するものであっても、土地の売却や預金利子など、消費税法上非課税と規定されている取引については「非課税取引」として消費税が課されません。

そして「不課税取引」にも「非課税取引」にも該当しない取引が、「課税取引」として消費税の課税対象となります。

課税取引のうち免税取引とされるもの

さらに消費税の課税対象となる課税取引についても、たとえば以下のような国際取引は「免税取引」として消費税の課税が免除されます。

- 日本からの輸出として行われる資産の譲渡または貸付け

- 国際輸送・国際電話・国際郵便

- 非居住者に対する役務の提供(国内における飲食または宿泊等一定のものを除く)

「不課税取引」・「非課税取引」・「免税取引」はいずれも消費税がかかりませんが、その性質に着目した場合以下のような違いがあります。

- 不課税取引:消費税課税の4要件に該当しないため、そもそも消費税の対象外とされる取引

- 非課税取引:社会政策的な配慮から4要件を満たしていても消費税は非課税とすると規定された取引

- 免税取引:本来は消費税の課税対象となるが、外国で消費されるものには課税をしないという考え方に基づき課税が免除される取引(0%の消費税を課税すると考えます)

非課税取引および免税取引に該当する売上については、その区分が費用サイドの仕入税額控除を計算をする際などに重要になってきます。不課税売上については,通常の事業者であれば消費税の計算に影響を与えることはありません。

これらの取引区分を表としてまとめると以下の通りです。

消費税法上の非居住者

ここからが今回の本題です。

消費税法上、非居住者に対する役務の提供は上記の通り免税取引として取り扱われ、その売上に対して消費税は課されません。

ただし消費税法上の「非居住者」の定義は、法人税法や所得税法の取り扱いを検討する際の非居住者(含む外国法人)とは、若干ニュアンスが異なります。

消費税法上の非居住者は、「外国為替及び外国貿易法(外為法)第6条第1項第6号に規定する非居住者」とされます。

外為法の該当条文において「非居住者」は、「居住者以外の自然人および法人をいう」とされています。

そして外為法上の「居住者」は、以下のように定義されています。ポイントとなるのは下線部分です。

”本邦内に住所又は居所を有する自然人及び本邦内に主たる事務所を有する法人をいう。非居住者の本邦内の支店、出張所その他の事務所は、法律上代理権があると否とにかかわらず、その主たる事務所が外国にある場合においても居住者とみなす。”

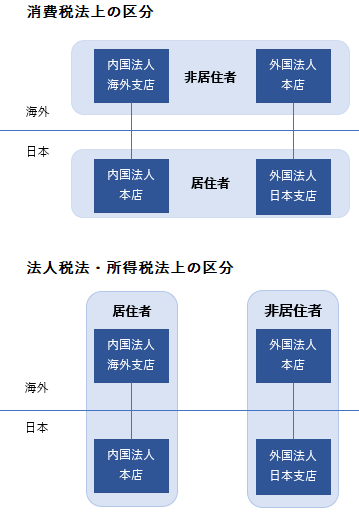

上記のように規定されていることから、外為法上は外国法人の日本国内にある支店等は居住者に該当します。

したがって、外為法上の定義を参照している消費税法上も、外国法人の日本支店等は(本店から分離して)居住者として取り扱われます。

一方で「外国為替法令の解釈及び運用について」によれば、株式会社などの本邦法人の海外支店等は外為法上、非居住者として取り扱われるとされているため、消費税法上も非居住者と扱われると考えられます。

(参考)

「外国為替法令の解釈及び運用について」(昭和55年11月29日付蔵国第4672号)

https://www.mof.go.jp/about_mof/act/kokuji_tsuutatsu/tsuutatsu/TU-19801129-4672-15.pdf

法人税法・所得税法上の非居住者(外国法人)

消費税法上の非居住者の定義と対比するため、所得に対する課税の取り扱いを規定する法人税法や所得税における「非居住者」の意味についてもご説明いたします。

法人税法や所得税における「非居住者」という用語は、厳密には「個人である非居住者」を意味しますが、広い意味では外国法人を含めた概念としてとらえることが可能です。

法人税法(および所得税法)上、法人は以下の2種類に区分されます。

- 外国法人:内国法人以外の法人

- 内国法人:国内に本店または主たる事務所を有する法人

したがって、法人税法においては、国内に本店または主たる事務所を有し、内国法人とされる法人以外の法人は、一律に外国法人(非居住者)として取り扱われます。

消費税法のように外国法人の日本支店を本店と区別して、法人税法上の内国法人(居住者)として扱う制度にはなっていません。

なお、支店等の恒久的施設(PE)がある場合の外国法人への課税について、とくに現在の制度上はPEが「外国法人から独立して事業を行う事業者であるとしたならば」という擬制に基づいて法人税の課税対象とすべきPEに帰属する所得を判定することになっているため、法人税法上も外国法人の本店を日本支店を分離して考えるような原則が採用されています。

ただしこの法人税法上の原則は、あくまで「外国法人日本支店」に対する法人税課税の枠組みの中で行われているもので、日本支店が内国法人(居住者)として取り扱われ、内国法人と全く同じ課税に服するというわけではない点で、消費税法とは考え方が異なっています。

法人税法における外国法人課税の概要は以下をご参照ください。

Related Post:

外国法人課税(1):恒久的施設(PE)を有する場合

非居住者の定義の税法間での違い

消費税法と法人税法(所得税法)における居住者と非居住者の分け方の違いを、法人を例に図にすると以下のようになると考えられます。

イメージとしては、消費税法は国境を基準に、法人税法(所得税法)は本店所在地を基準に居住者と非居住者の区分けが行われています。このため、消費税法上は同一の法人格であっても、国内拠点は居住者、国外拠点は非居住者と別々に取り扱われます。

まとめ-外国法人への役務提供に関する消費税の取り扱い

今回ご紹介しました通り、外為法上の定義を参照する消費税法上、外国法人日本支店は「居住者」として取り扱われます。

一方で外国法人の日本国外の本店等は、消費税法上も「非居住者」として取り扱われます。

したがって外国法人に対する役務提供売上に関する消費税の取り扱いは、原則的には以下の通りとされます。

- 日本支店に対するもの:消費税法上の「居住者」に対する役務提供に該当し「課税取引」

- 海外本店に対するもの:消費税法上の「非居住者」に対する役務提供に該当し「免税取引」

法人の場合に比べるとあまりないかとも思われますが、非居住者である個人についても、消費税法(外為法)と所得税法では若干範囲が異なっています。

日本支店のある外国法人の本店等へ役務を提供した場合

上記の原則的な取り扱いについては、外国法人の海外本店等に直接役務提供を行った場合に、その外国法人が日本支店等を有しているときには注意が必要です。

消費税に関する通達では、「事業者が消費税法上の非居住者に対して役務の提供を行った場合にその非居住者が支店等を国内に有するときは、その役務提供はその支店等を経由して役務の提供を行ったものとして、非居住者に対する役務の提供の規定の適用はないものとして取り扱う」とされています。

この通達の趣旨は、外国法人の本店(消費税法上の非居住者)に対して直接役務を提供した場合であっても、その外国法人が日本支店(消費税法上の居住者)を有しているときは、その日本支店に対して役務提供を行った、つまり居住者に対する役務提供に該当し課税取引として取り扱うものと考えられます。

ただし同通達においては、国内に支店等を有する(消費税法上の)非居住者に対する役務の提供であっても次の要件のすべてを満たす場合は、非居住者に対する役務の提供に該当するものとして取り扱って差し支えないとされています。

- 役務の提供が非居住者の国外の本店等との直接取引であり、その非居住者の国内の支店または出張所等はこの役務の提供に直接的にも間接的にもかかわっていないこと

- 役務の提供を受ける非居住者の国内の支店又は出張所等の業務は、当該役務の提供に係る業務と同種、あるいは関連する業務でないこと。

この通達が厳格に解釈・適用される場合、外国法人の本店(消費税法上の非居住者)に直接役務を提供し免税取引に該当すると考えていた取引が、その外国法人が日本支店を有していることに起因して課税取引に該当すると指摘される可能性もあります。

今回の件は、事業者が外国法人から対価を受領する売上側の税務上の留意点をご紹介いたしました。

外国法人に対して費用を支払う場合には源泉徴収の問題が発生することがありますので、併せてご留意いただけますと幸いです。

Related Post:

非居住者・外国法人への支払いに係る源泉徴収

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。