外国子会社合算税制(1):制度の概要

2017年度税制改正において外国子会社合算税制(タックスヘイブン税制またはCFC税制ともいいます)に関する大きな改正が行われています。

これから数回に分けて2017年度税制改正後の外国子会社合算税制の概要をご説明したいと思います。

初回の今回は外国子会社合算税制の概要のご紹介をいたします。

特に法人税率の低い国に海外子会社をお持ちの場合、この税制に該当する可能性があります。

制度の概要

外国子会社合算税制には、この制度特有の税法上の用語が数多く定義されています。制度の概要を理解する場合、ある程度はこれらの用語の意味を確認する必要があります。

外国子会社合算税制がどのような制度であるかを要約すると、以下のようになります。鍵括弧が付いた用語が本制度特有のものとなりますが、各用語の意味は後述いたします。

<外国子会社合算税制の概要>

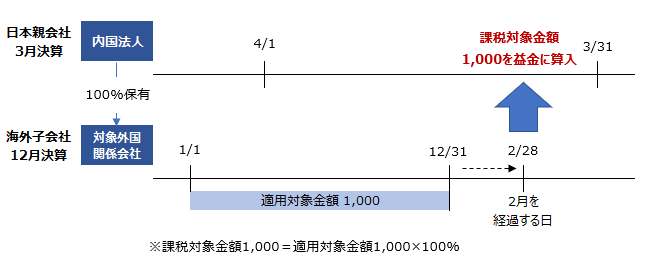

「外国関係会社」のうち「特定外国関係会社」または「対象外国関係会社」に該当するものが、「適用対象金額」を有する場合には、外国子会社合算税制の対象となる内国法人は、適用対象金額のうち「課税対象金額」に相当する金額を、内国法人の収益の額とみなして、(特定外国関係会社または対象外国関係会社の)各事業年度終了の日の翌日から2月を経過する日を含む内国法人の各事業年度の所得の金額の計算上、益金の額に算入する。

「内国法人の収益の額とみなして」とは、内国法人が実際に外国関係会社から配当を受けていなくても内国法人の収益の額とみなすという意味です。

これを100%子会社を例に図で示すと、以下のようになります。

外国子会社合算税制の対象となる内国法人

対象となる内国法人は、外国関係会社(後述)の、発行済株式等、議決権の数または配当請求権のいずれかの10%以上を直接または間接に有する内国法人です。

1株につき1議決権が付された普通株式のみを発行している外国法人の場合、発行済株式の10%以上を保有しているかどうかで判定すればよいことになりますが、議決権のない株式や優先株式を発行している場合は、判定が若干複雑になる場合があります。

各種用語の説明

各種用語の概要については、それぞれ以下の通りとなります。分かりやすくすることに重点を置き、それぞれの用語の詳細については省略をしています。

外国関係会社

外国関係会社とは、居住者および内国法人、ならびにこれらと一定の関係を有する非居住者および外国法人によって、発行済株式等、議決権の数または配当請求権のいずれかの50%超を直接または間接に保有されている外国法人をいいます。

なお、実質支配関係として一定の関係が内国法人等と外国法人との間に存在している場合、50%という割合に係わらずその外国法人は外国関係会社に該当します。

特定外国関係会社

外国関係会社のうち、以下のいずれかに該当する法人をいいます。

- ペーパーカンパニー

事務所等の実態がなく、かつ、事業の管理運営も自ら行っていない法人 - キャッシュボックス

総資産に対する金融所得を中心とした受動的所得の割合が30%を超える法人(別途セーフ・ハーバーあり) - ブラック・リスト国に所在する法人

租税に関する情報交換に関する国際的取組への協力が著しく不十分な国または地域として財務大臣が指定する国または地域に所在する法人

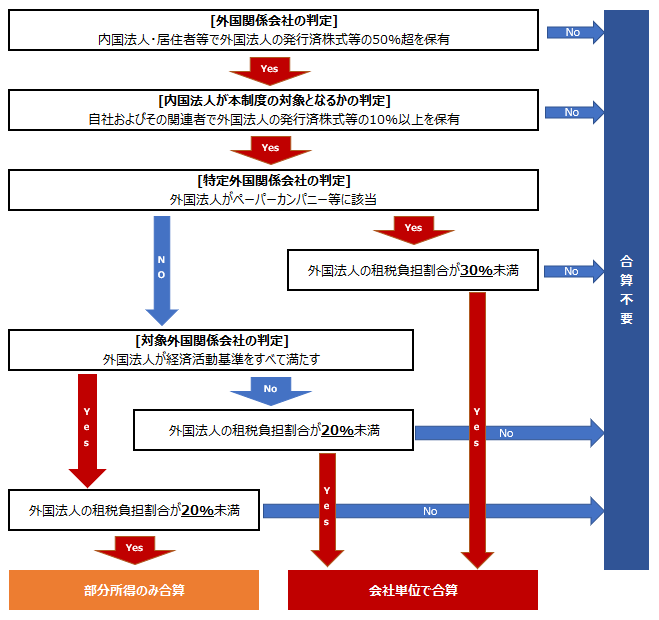

上記のいずれかに該当し、かつ、下記「租税負担割合」が30%未満である場合、本税制の対象となる内国法人は、原則的にその特定外国関係会社の所得をすべて取り込む必要があります(会社単位で合算)。

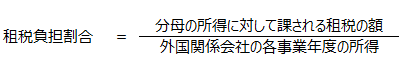

租税負担割合

「租税負担割合」とは、外国関係会社の各事業年度の所得に対して課される租税の額の、当該所得の金額に対する割合です。

外国関係会社の各事業年度の所得については、原則的に、その本店所在地国の外国の法令に基づき計算した所得に一定の調整を加えた金額となります。

対象外国関係会社

特定外国関係会社に該当しない場合であっても、経済活動基準として次に掲げる4つの要件のいずれか1つでも満たさない外国関係会社は、対象外国関係会社として取り扱われます。

経済活動基準

- 事業基準

株式等の保有、工業所有権等の提供または船舶・航空機の貸付けを主たる事業とするもの(一定の事業持株会社および一定の航空機リース業を営む法人を除く)でないこと - 実体基準

本店所在地国に主たる事業を行うに必要と認められる事務所等を有していること - 管理支配基準

本店所在地国においてその事業の管理、支配および運営を自ら行っていること - 非関連者基準または所在地国基準

外国関係会社の業種に応じて、以下のいずれか

非関連者基準(卸売業・銀行業等8業種):その事業を主として関連者以外の者との間で行っていること

所在地国基準(上記以外の業種):その事業を主としてその本店所在地国において行っていること

経済活動基準のいずれか1つでも満たさず、かつ、対象外国関係会社の租税負担割合が20%未満である場合、本税制の対象となる内国法人は、原則的にその対象外国関係会社の所得をすべて取り込む必要があります(会社単位で合算)。

適用対象金額

適用対象金額とは、外国子会社合算税制において取り込むべき外国関係会社の所得の金額に一定の調整を加えた金額です。

租税負担割合の計算上分母の金額として用いる外国関係会社の各事業年度の所得の計算方法とは異なり、適用対象金額の計算方法には、以下の2通りの方法があります。

- 現地法令基準

外国の法令に基づき計算した所得に一定の調整を加えた金額を使用する方法 - 本邦法令基準

日本の税法に準拠して計算した金額に一定の調整を加えた金額を使用する方法

課税対象金額

課税対象金額とは、適用対象金額に親会社である内国法人の請求権等勘案割合を乗じた金額です。

請求権等勘案割合とは要約すると、親会社である内国法人が特定外国関係会社または対象外国関係会社に対して直接または間接的に有する配当請求権の割合です。

経済活動基準を満たす外国関係会社の部分所得合算

外国関係会社が特定外国関係会社には該当せず、かつ、経済活動基準のすべてを満たし対象外国関係会社にも該当しない場合、その外国関係会社は「部分対象外国関係会社」として取り扱われます。

部分対象外国関係会社の租税負担割合が20%未満である場合、外国子会社合算税制の対象となる内国法人は、部分対象外国関係会社が得た配当金や利子等の一定の受動的所得を中心に、所得の種類を区分したうえで部分的に取り込む必要があります(部分所得のみ合算)。

ただし一定の少額免除基準に該当する場合は、この部分合算課税も免除されます。

なお、部分対象外国関係会社が銀行業等一定の金融業を営む法人である場合、外国金融子会社等として取り扱われます。この場合、その事業の性質を考慮し、親会社である内国法人が取り込むべき外国金融子会社等の部分所得の範囲は、通常の部分対象外国関係会社とは大きく異なることになります。

判定フローチャート

外国子会社合算税制の対象になるかどうかの判定をフローチャートで表すと、以下のようになります。

関係書類の整備・保存

税務当局の職員は、内国法人に係る外国関係会社が、特定外国関係会社または対象外国関係会社に該当するかどうかを判定するために必要があるときは、内国法人に対し、期間を定めて、関係書類等の資料の提出等を求めることができるとされています。

そして内国法人が資料の提出等をできないときは、当該外国関係会社は特定外国関係会社または対象外国関係会社に該当するものと推定されます。

推定規定なので、反証があれば覆すことも可能とは考えられますが、その際には関連資料の提出等が必要になることが想定されます。

これらの点を考慮した場合、自社が外国子会社合算税制の対象となる外国法人を保有しているかどうかの判断も明確になり、また、税務当局への対応が円滑になることから、外国関係会社に関する書類については、事前に整備・保存しておくことが重要と考えられます。

新制度の適用開始時期

今回ご紹介した新制度は、外国関係会社の2018年4月1日以後に開始する事業年度について適用されます。同日前に開始する外国関係会社の事業年度分については、2017年度税制改正前の従来の外国子会社合算税制の適用を受けることになります。

親会社である内国法人の事業年度ではなく、海外の子会社の事業年度を基準として新制度と旧制度の適用関係が分かれる点にご注意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。