外国子会社合算税制(2):二重課税調整措置

外国子会社合算税制(タックスヘイブン税制)が適用される場合、通常その適用を受ける内国法人に二重課税が生じます。

この二重課税に関する調整措置として、外国税額控除制度と配当金受領時の取り扱いに関する特殊な規定が設けられています。

今回はこれら外国子会社合算税制が適用された場合に適用される二重課税の調整措置の概要をご紹介いたします。

なお、外国関係会社の2018年4月1日以後に開始する事業年度について適用される新制度を前提としています。

外国子会社合算税制の適用を受けた場合の外国税額控除の特例

外国子会社合算税制の制度概要にてご紹介した通り、外国法人が特定外国関係会社または対象外国関係会社(以下、併せて「特定外国関係会社等」)に該当する場合、その発行済株式等の10%以上を直接または間接に有する内国法人は、特定外国関係会社等の所得を基に計算した課税対象金額に相当する金額を、自社の収益の額とみなして所得の金額に取り込む必要があります。

特定外国関係会社等が所在する国等の法令に基づき、特定外国関係会社等に対して外国の法人税に相当する税(以下「外国法人税」)が課されていることがあります。

この場合に外国子会社合算税制が適用されると、実質的に日本と外国で同じ所得に対して課税が行われることになり、二重課税の状態が生じ得ます。

現行の法人税法上、子会社が納めた外国法人税について親会社である内国法人の外国税額控除の対象とする、「間接外国税額控除制度」は認められていません(以前は認められていましたが、外国子会社配当益金不算入制度の導入に伴い廃止されました)。

しかし、外国子会社合算税制の適用により発生する二重課税を調整するための特例措置として、外国子会社合算税制の適用を受け特定外国関係会社等の所得を取り込む内国法人については、原則として、特定外国関係会社等が納めた外国法人税をその内国法人が納めたものとみなして、外国税額控除を適用することが認められます。

つまり、外国子会社合算税制が適用された場合については、特例的に間接外国税額控除制度に類する制度の適用が認められることになります。

この制度を法人税率が17%である架空のX国に100%子会社S社を有する内国法人P社が、Y年に外国子会社合算税制および外国税額控除の適用を受ける場合を例とすると、以下のようになります。

なお、実際には時期や金額等については、税法上詳細な規定が設けられていますのでご留意ください。

配当金を実際に受領した場合の取り扱い

外国子会社合算税制は、内国法人が実際に特定外国関係会社等から配当金を受けていなくても、特定外国関係会社等の所得相当額(課税対象金額)を取り込まなければならない制度です。

この税制の適用を受けた内国法人が特定外国関係会社等から配当金を実際に受領した場合に、その配当金に対して日本の法人税が課されてしまうと、実質的に同じ所得に対して日本の法人税が二度課されることになってしまい、この場合にも二重課税が発生します。

この点に関する調整措置として、内国法人が特定外国関係会社等から配当金を受領した場合、原則として課税対象金額として取り込んだ金額までの金額を限度に、その配当金額を益金の額に算入しないこととされています(以下「配当受領時益金不算入制度」)。ただし、配当受領時益金不算入制度の適用には期間制限があります。

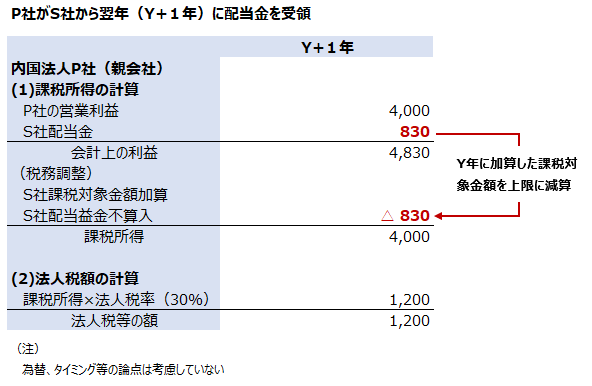

外国税額控除の例に用いた内国法人P社が翌年Y+1年にS社から実際に配当金を受領した場合を例とすると、以下のような取扱いとなります。X国では配当について源泉税がかからないものとします。

なお、上記外国税額控除の特例と同様、実際には時期や金額等について、税法上詳細な規定が設けられていますのでご留意ください。

配当金に外国の源泉税が課されている場合

上記の設例では源泉税はかからない場合を例にしていますが、特定外国関係会社等からの配当については、外国の源泉税が課される場合があります。

外国子会社合算税制における配当受領時益金不算入制度の適用を受ける内国法人は、その適用を受ける配当に係る外国の源泉税については、外国税額控除の対象とすることはできません。

外国子会社配当益金不算入制度との関係

例えば外国法人が内国法人の100%子会社であるような場合、外国子会社合算税制と外国子会社配当益金不算入制度の要件を同時に満たすことがあり得ます。

このような場合、基本的に外国子会社合算税制のルールが優先されます。

外国子会社配当益金不算入制度は、外国子会社からの配当の95%相当額について日本の法人税を課さない制度です。

一方、今回ご紹介している外国子会社合算税制における配当受領時益金不算入制度は、課税対象金額として一旦内国法人の所得に取り込み別途課税を受けた金額を限度として、配当金収入については益金の額に算入しない制度です。

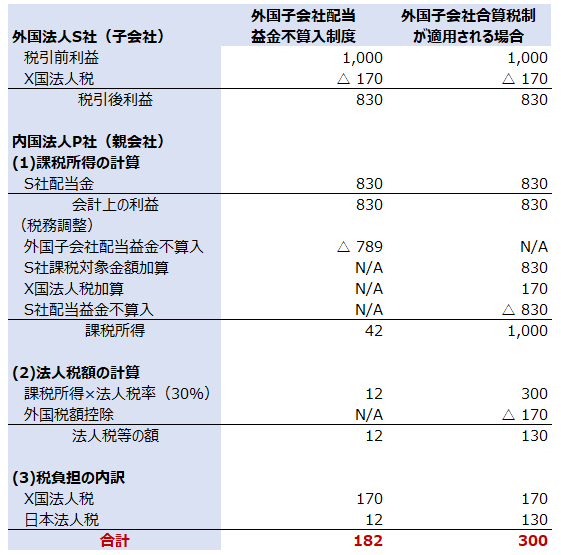

今回使用している設例と同じ状況で、内国法人に対して外国子会社配当益金不算入制度が適用される場合(つまり外国子会社合算税制が適用されない場合)と、外国子会社合算税制が適用される場合の取り扱いを簡単に比較すると、以下のようになります。

なお、比較を容易にするためY年とY+1年の取扱いをまとめたうえで、P社の収入もS社配当のみに変更しています。

外国子会社配当益金不算入制度と,外国子会社合算税制における配当受領時益金不算入制度は似た制度にも見えますが、上記の通り税負担は大きく異なります。

意図せず外国子会社合算税制の適用を受けてしまう場合、税負担に大きな差が生じてしまうことがあり得ます。

海外に子会社を保有している場合には、外国子会社合算税制については、あらかじめ慎重かつ詳細な検討を行うことが必要と考えられます。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。