2022年改正後のインボイス制度事業者登録

2022年度税制改正により、免税事業者によるインボイス制度上の適格請求書発行事業者の登録時期が、2023年10月1日(制度開始日)から2029年9月30日の属する課税期間で任意の希望日を選択しての登録申請が可能となりました。

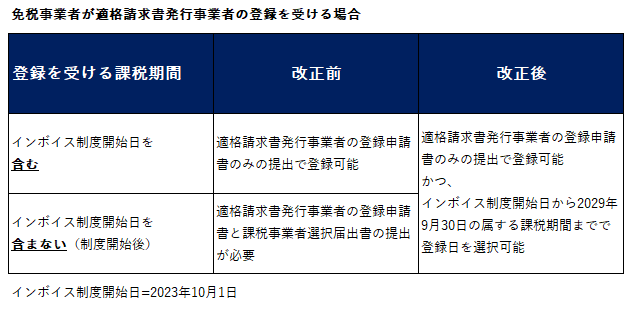

2022年度税制改正前後の取扱いの比較

(1) 改正前の取扱い

2022年度税制改正前は、免税事業者がインボイス制度開始日である2023年 10 月1日の属する課税期間中から適格請求書発行事業者登録の登録を受けることを目的として手続きを行う場合に限り、適格請求書発行事業者の登録申請書のみを提出することで、適格請求書発行事業者としての登録を受けることが可能とされていました。

そのため、2023年 10 月1日の属する課税期間より後の課税期間から適格請求書発行事業者の登録を受けたい場合は、適格請求書発行事業者の登録申請書と併せて、課税事業者選択届出書という書類の提出が必要とされていました。

2022年度税制改正前の取扱いについては、以下を併せてご参照ください。

Related Post:

インボイス制度が免税事業者へ与える影響

(2)改正後の取扱い

2022年度税制改正により、免税事業者は適格請求書発行事業者の登録申請書のみの提出で、2023年10月1日(制度開始日)から2029年9月30日の属する課税期間で任意の希望日を選択して登録の申請を行えるようになりました。

たとえば、インボイス制度開始日から1年以上経過した後の2025年の1月1日等、2029年9月30日までの間の任意の日から適格事業者として扱われることを希望する場合も、適格請求書発行事業者の登録申請書のみを提出することで申請が可能となります。

これによって、当初はインボイス制度導入後も免税事業者のポジションを継続しようと思っていた方が、事業者登録を行う方針に変更する場合も、自身で登録日を選択して適格請求書発行事業者手続き行えるようになり、フレキシブルな対応が可能となります。

改正前後の取扱いをまとめると以下のようになります。

適格請求書発行事業登録と同時に簡易課税制度を選択する場合

2022年度税制改正後も、免税事業者が適格請求書発行事業者の登録申請書のみを提出し、任意の日から適格請求書発行事業者登録を受けることを希望する場合、登録日以降の消費税の申告について、原則的な方式ではなく簡易課税方式による申告納税を同時に選択することも可能です。

この場合は所定の事項を記載した「消費税簡易課税制度選択届出書」を、その選択した登録日の属する課税期間中に、別途納税地を所轄する税務署長に提出する必要があります。

たとえば免税事業者である12月決算の法人が、インボイス制度開始日を含まない課税期間である2024年1月1日付で適格事業者の登録を受け、その日以降の消費税の申告納税について、適格事業者登録を行うと同時に簡易課税制度を選択する場合、基本的には2024年12月31日までに消費税簡易課税制度選択届出書を提出することで、2024年12月31日終了事事業年度の消費税から簡易課税制度の方法により申告納付を行うことが可能となります。

簡易課税制度の概要については、下記の国税庁ウェブサイトをご参照ください。

国税庁ウェブサイト:No.6505 簡易課税制度

https://www.nta.go.jp/taxes/shiraberu/taxanswer/shohi/6505.htm

2023年10月1日を含まない課税期間から事業者登録を行う場合の注意点

2022年度税制改正により、上記の通り免税事業者による適格事業者登録については、改正前とくらべてより柔軟に登録のタイミングを選択することが可能となりました。

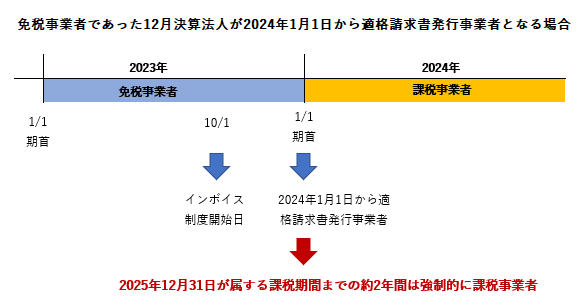

しかし、インボイス制度開始日である2023年10月1日を含まない課税期間から事業者登録を行うことを選択する場合は、適格事業者として登録を受ける日からから2年を経過する日の属する課税期間中、つまり最低でも2年間は、強制的に課税事業者として扱われる点に注意が必要となります。

先ほどの、12月決算の法人が2024年1月1日付で適格事業者の登録を受ける場合を例にすると、登録日の2024年1月1日から2年を経過する日である2025年12月31日の属する課税期間までは、強制的に課税事業者として扱われることになります。

この制限規定は、仮に適格事業者であることを取止める旨の届出を行い、かつ、基準期間の課税売上高が1000万円以下である場合でも、強制的に課税事業者と扱われることを目的としている解されます。また、課税事業者選択届出書を提出する場合は、同様に2年間は課税事業者であり続ける必要があるという規定とのバランスをとるために導入されたものと考えられています。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。