信託税制(4):法人課税信託の取り扱い

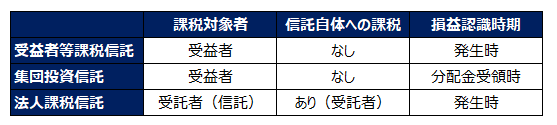

日本の税務上、信託については大きく分けると受益者等課税信託・集団投資信託・法人課税信託の3種類に分類されます。

これまでに受益者等課税信託と集団投資信託について概要をご紹介いたしましたので、今回は残る法人課税信託についてご紹介いたします。

なお厳密には上記3類型の他に退職年金等信託および特定公益信託等があります。これら2つの信託は集団投資信託と同様に受益者受領時課税の仕組みが採用されています。

法人課税信託に含まれる信託

日本の税務上、信託については大きく受益者等課税信託・集団投資信託・法人課税信託に分類され、以下のようにそれぞれに異なる課税関係が適用されます。

信託に関する税務上の取り扱いの基本となるのは受益者等課税信託で、信託財産から生じる収益については受益者に対して課税を行うことを原則としています。

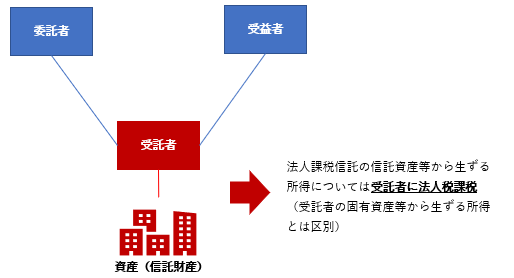

しかし今回ご紹介する法人課税信託に該当する場合、(受益者ではなく)受託者に対して、その法人課税信託の信託資産等から生ずる所得を、その受託者が当該信託とは無関係に有している受託者自身の固有資産等から生ずる所得とは区別して法人税が課されます。

つまり法人課税信託自体を一つの法人のようにみたて、信託から生ずる所得についてその信託の受託者に法人税が課されることになります。個人が受託者である法人課税信託であっても、個人所得税ではなく法人税が課されます。

法人課税信託として取り扱われる信託は、次に掲げる信託のうち集団投資信託、退職年金等信託および特定公益信託等には該当しないものです。

- 受益証券発行信託

- 受益者が存在しない信託

- 法人が委託者となる信託で一定のもの

- 投信法に規定する投資信託

- 資産流動化法に規定する特定目的信託

上記5種類の信託について以下にそれぞれ少し掘り下げてご紹介します。

委託者・受託者・受益者といった用語の簡単な説明や、信託税制そのものの概要については以下をご参照ください。

Related Post:

信託税制(1):信託の税務上の分類

受益証券発行信託

信託法に規定する受益証券発行信託のうち、税法上「特定」受益証券発行信託として取り扱われない信託が該当します。

受益証券とは受益権を表示する証券のことをいい、受益権そのものが受益証券とされるわけではありません。

また特定受益証券発行信託とは、受益証券発行信託のうち、受託法人が税務署長の承認を受けた法人であることや受益証券発行信託の留保利益割合が2.5%を超えないこと等、税務上過度の課税の繰り延べのおそれがないと認められるための要件のすべてを満たす信託です。

特定受益証券発行信託は税務上、集団投資信託に該当します(下記ご参照)。

Related Post:

信託税制(3):集団投資信託の定義

受益者が存在しない信託

信託の受益者が存在しない信託は法人課税信託として取り扱われます。

注意しなければならない点としては、ここでいう受益者は、税法上の「みなし受益者」も含めたうえで、受益者としての権利を現に有するものに限られていることにあります。

したがって通常の信託であっても、受益者としての権利を現に有する者(みなし受益者を含む)が誰もいない場合は、受益者が存在しない信託に該当してしまうことになります。

「みなし受益者」とは、信託の変更をする権限を現に有し、かつ、その信託の信託財産の給付を受けることとされている者とされています。

法人が委託者となる信託で一定のもの

この類型については、さらに以下の3種類に分けられますが、いずれの場合も「法人」が委託者となる場合を想定している点で共通しています。

- 法人の事業の重要部分の信託で委託者の株主等がその受益権の50%超を取得するもの(一定のものを除く)

- 法人の自己信託等で信託の存続期間が20年を超えるもの(一定のものを除く)

- 法人の自己信託等で信託の損益分配割合が変更可能であるものとして一定のもの

法人が上記のような信託を設定する場合、本来法人税が課されるべき収益について、法人税課税が行われず租税回避行為が行われる可能性があるため、その防止を目的として信託自体を法人課税信託として取り扱うこととされています。

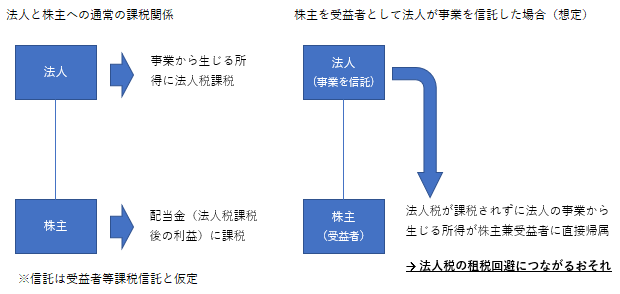

たとえば上記1.「事業の重要部分の信託」を例にした場合、以下のように、本来法人の事業から生じる所得に対しては法人側で法人税、その課税済利益を原資とする配当金に対して株主側で法人税または所得税課税と法人と株主の2段階で課税が行われます。しかし法人の事業を信託しその受益者を株主とすると、(その過程の課税関係はともかくとして)株主兼受益者にのみ課税が行われる状況が創出可能で、租税回避に利用されるおそれがあります。

この問題は信託が受益者等課税信託であることに起因するため、租税回避防止策として、事業の信託のうち一定のものについては法人課税信託として取り扱われます。

なお2.と3.にある「自己信託等」とは、委託者である法人自身またはその法人の特殊関係者が受託者となる信託をいいます。

受益者等課税信託の概要については以下を別途ご参照ください。

Related Post:

信託税制(2):受益者等課税信託

投信法に規定する投資信託

投資信託及び投資法人に関する法律(投信法)に規定されている投資信託のうち、税法上集団投資信託に該当しない投資信託が法人課税信託に該当します。

集団投資信託に該当する投資信託が大多数であり、投資信託が法人課税信託に該当するケースは稀だと思われます。

なお法人課税信託に該当する投資信託は、税務上「特定投資信託」とされ、特定目的会社や投資法人のように一定の要件を満たす場合には、収益の分配を課税所得の計算上、損金に算入することを認める規定が設けられています。

集団投資信託に該当する投資信託の概要については以下をご参照ください。

Related Post:

信託税制(3):集団投資信託の定義

特定目的信託

特定目的信託とは、資産流動化法に基づき設定される信託で、資産の流動化を目的とし、信託契約締結時において委託者が有する信託受益権を分割して複数の者が取得することを目的とする信託をいいます。

特定目的信託についても、特定投資信託同様、特定目的会社や投資法人のように一定の要件を満たす場合には、収益の分配を課税所得の計算上、損金に算入することを認める規定が設けられています。

さらに特定目的信託については、社債的受益権を活用した日本版スクーク(イスラム債)の発行が可能で、時限措置として海外投資家に対する社債的受益権の分配金を非課税とする等の規定が設けられています。

法人課税信託に該当した場合の取り扱い

信託が法人課税信託に該当する場合、法人課税信託自体を一つの法人のように見立てて、その信託の信託資産等から生じる所得に対して法人税課税が行われます。

この取り扱いに関連して、たとえば以下のようなみなし規定が適用されます。

- 法人課税信託は信託された営業所が国内の場合は内国法人、営業所が国内にない場合は外国法人とする

- 法人課税信託(の受託法人)は法人課税信託の効力発生日に設立されたものとする

- 受益者はその法人課税信託の株主等として取り扱われる

- 法人課税信託に対して資産を信託する場合、委託者は法人課税信託(の受託法人)に対して出資を行ったものとみなされる

- 法人課税信託の受益権は株式または出資とみなされる

- 法人課税信託からの分配は配当金または資本の払い戻しとみなされる

上記の取り扱いにより、法人課税信託の委託者と受託者の関係は、税務上は出資者である株主と出資を受けた法人との関係と、原則的には同じような状況となります。

ただし、委託者側での信託設定時の信託財産に係る譲渡損益(または寄付金)の認識、受益者の有無等に応じた法人課税信託または受益者側での課税関係の整理など、さまざまな検討が必要となり、税務上の取り扱いがかなり複雑になります。

上記のように税務上の取り扱いの複雑化が想定されるため、基本的には法人課税信託には該当しないよう信託を設定することが税務上の観点からは望ましいのではないかと思われます。

とくに受益者が存在しない信託については他の法人課税信託の類型よりも該当可能性が高いと考えられますが、信託を設定する際は意図せず法人課税信託に該当してしまうことのないようご注意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。