外国株式の配当に関する所得税課税

外国株式を譲渡した場合の個人所得税の取り扱いについて以前ご紹介いたしましたが、今回は外国株式の配当金に関する所得税課税の概要をご紹介いたします。

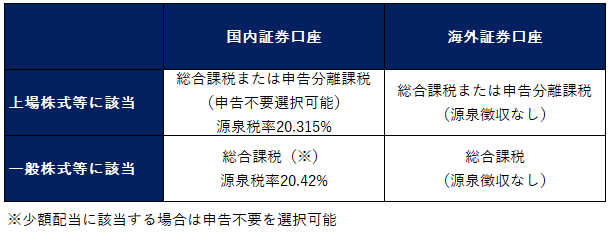

外国株式が上場されているかどうかと、国内の証券口座で管理されているかどうかの2つの観点から課税上の取り扱いを検討する必要があります。

以下の内容は、日本国籍を有する日本の居住者(永住者である居住者)の方に対する取り扱いとなります。

配当所得に対する課税方法

個人が受け取る株式の配当については、税務上、配当所得として取り扱われます。

配当所得については以下の2つの課税方法が存在し、配当の源泉となった株式が税務上の上場株式等と一般株式等のどちらに該当するかに応じて適用可能な課税方法が異なります。

(1)申告分離課税

20.315%の税率による課税が行われますが、原則的に確定申告が必要となる課税制度です。

日本の所得税について源泉徴収がされている場合には申告不要を選択できるケースがあります。

(2)総合課税

給与所得や不動産所得等、他の種類の所得と合算の上で累進税率(最大約56%)による課税が行われる制度です。

なお預貯金の利子などの利子所得については上記の他に「源泉分離課税」という課税方法が存在していますが、配当所得に源泉分離課税は適用されません。

外国株式の配当に関する所得税課税の判断基準

外国株式の配当に関する税務上の取り扱いを判断する場合、以下の2点が判断基準となります。

- 外国株式が税務上、上場株式等と一般株式等のいずれに該当するか

- 外国株式が日本国内と海外のどちらの証券口座で管理されているか

上記の組み合わせによる外国株式の配当に関する税務上の取り扱い税務上の取り扱いをマトリクスにすると、以下のようになります。

以前ご紹介した国外公社債の利子に関する所得税課税と似ていますが、所得の性質が利子と配当のどちらであるかの違いにより、取り扱いに差異が生じています。

Related Post:

国外公社債の利子に関する所得税課税

上場株式等と一般株式等の区分による課税方法の違い

税務上、すべての株式は「上場株式等」と「一般株式等」のいずれかに区分されます。

外国株式についても日本法人の発行する株式と同様に、それが上場株式等と一般株式等のどちらに該当するかを判断する必要があります。

(1) 上場株式等

株式が証券取引所(金融商品取引所)に上場されている場合、その株式は上場株式等に該当します。

ここでいう証券取引所には日本の証券取引所だけではなく、海外の証券取引所も含まれます。

したがって外国株式が海外の証券取引所に上場されている場合、税務上、通常は上場株式等として取り扱われます。

上場株式等に該当する外国株式の配当については、申告分離課税または総合課税のいずれかの課税方法を申告時に自身で選択することが可能です。

また上場株式等に該当する外国株式配当について、後述の水際源泉徴収が行われている場合は、申告不要の選択も可能です。

申告分離課税を選択した場合は、一定の上場株式等に係る譲渡損失と上場株式等に該当する外国株式に係る配当所得の損益通算が可能です。ただしすべての上場株式等に係る譲渡損失が損益通算の対象となるわけではなく、対象となる譲渡損は、基本的には「日本国内の証券会社経由で売却した場合の譲渡損」である点にご注意ください(下記を併せてご参照ください)。

Related Post:

外国株式を譲渡した場合の個人所得税の取扱い

(2) 一般株式等

税務上、上場株式等に該当しない株式等が一般株式等として取り扱われます。

そのため非上場の外国法人株式については、一般株式等に該当します。

一般株式の配当に対する課税方法については、総合課税が適用されます。申告分離課税を選択することはできません。

また一般株式等については、水際源泉徴収(後述)が行われていたとしても少額配当に該当する場合を除き、申告不要を選択することはできません。

総合課税の場合、日本法人の株式からの配当であれば配当控除という制度の適用を受けることができますが、今回のような外国株式の配当については配当控除の適用はありません。

なお、とくに非上場の外国法人株式を保有している場合は、外国法人に対する株式保有割合や外国法人の租税負担割合等によっては外国子会社合算税制が適用されることもあり得ますので、念のためご注意ください。

Related Post:

外国子会社合算税制(4):個人への適用

証券口座の所在地による違い

上場株式の場合は、株式については証券会社に口座を開設し、その証券口座で株式が管理されることが一般的かと思います。

外国株式が日本の証券口座で管理されているかどうかで、外国株式配当に対する日本の源泉所得税の取り扱いに差が生じます。

(1)国内の証券口座で管理されている場合

外国株式が日本国内に開設された証券口座で管理されている場合、口座開設先の証券会社等が源泉徴収をした上で、居住者である投資家に対して外国株式の配当が支払われます。

源泉税率は、上場株式等であれば20.315%、一般株式等については20.42%です。

この場合の証券会社等のように、日本国内で配当の支払いを取り扱う者(「支払の取扱者」といいます)により源泉徴収が行われる制度を、「水際源泉徴収」といいます。

前述の通り、上場株式等について水際源泉徴収が行われている場合は、確定申告不要を選択可能です。

(2) 海外の証券口座で管理されている場合

海外の証券口座で外国株式が管理されている場合、日本国内に支払の取扱者がいないことになるため、通常、水際源泉徴収は行われないこととなります。

一方、海外の証券口座で管理されている株式等については、国外財産調書の記載対象となります。

Related Post:

国外財産調書の提出義務と留意点

また海外の証券口座が所在する国または地域によっては、CRSによる自動的情報交換の対象となり得ます。

Related Post:

CRSによる自動的情報交換と個人への影響

外国所得税が課されている場合

外国株式の配当に外国の租税の額で日本の所得税に相当するもの(外国所得税)が課されている場合、同じ所得に対して日本と外国で二度課税が行われていることになるため、二重課税の調整措置として、通常は外国税額控除の適用を受けることが可能です。

外国税額控除の適用を受けようとする場合は、外国税額控除に関する明細書を作成の上、原則的に一定の書類を確定申告書に添付する必要があります。

国内の証券口座で管理されている上場株式等に該当する外国株式等について申告不要を選択した場合は、その配当について課された外国所得税について外国税額控除の適用は受けられませんので、ご注意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。