2019年度税制改正大綱:中小企業者等の範囲

法人税法には「中小法人等」と「中小企業者等」という、似てはいるもののその射程範囲が異なる用語が存在しています。

2019年度税制改正大綱においては、上記のうち「中小企業者等」について、その範囲を縮小する改正案が含まれています。

今回は中小企業者等の範囲に関する改正案の内容をご紹介いたします。

なお以下の内容は、株式会社や合同会社などの普通法人を想定しています。

現行法制上の中小法人等と中小企業者等

現行法制上の「中小法人等」と「中小企業者等」は、細かい部分を省略すると、それぞれ以下のような意味で捉えられています。

判定対象となる法人自体というよりも、それぞれの用語における親会社等の捉え方によってそれぞれの範囲に差異が生じる結果となっています。

(1)中小法人等

「中小法人等」とは、株式会社や合同会社等(以下「普通法人」)のうち資本金の額または出資金の額(以下「資本金の額等」)が1億円以下であり、かつ、「大法人」との間に「完全支配関係」がない法人をいいます。

「大法人」とは、資本金の額等が5億円以上である法人をいいます。親会社が外国法人であってもその外国親法人の資本金が5億円以上であれば、ここでいう「大法人」に該当します。

「完全支配関係」とは、一般的には文字通り100%の支配関係をいいます。ただし親会社とその100%子会社のような直接的な関係だけではなく、親会社と孫会社のような間接的な資本関係についても親会社と孫会社の間に100%の支配関係があれば、完全支配関係があるものとして取り扱われます。

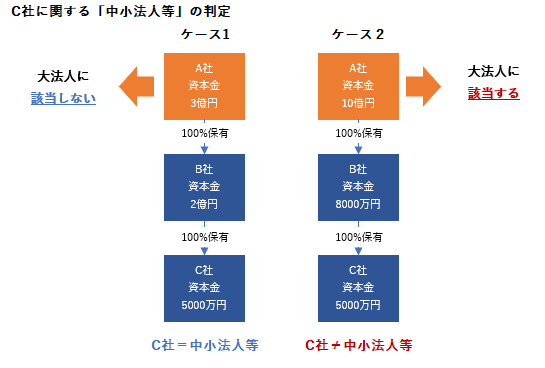

たとえば以下のようなケースについては、ケース1におけるC社は中小法人等に該当しますが、ケース2については、C社は大法人A社との間に(間接的な)完全支配関係があるため、中小法人等に該当しないこととなります。

なお中小法人等に該当するかどうかにより、たとえば以下のような税制についてその取扱いに違いが生じます。

- 青色欠損金の繰越控除

- 交際費等の損金不算入

- 年800万円までの所得に対する軽減税率

(2)中小企業者等

現行税制上の「中小企業者等」とは、資本金の額等が1億円以下の法人のうち、次に掲げる法人以外の法人をいいます。

- その発行済株式総数等の2分の1以上が同一の「大規模法人」の所有に属している法人

- その発行済株式総数等の3分の2以上が「大規模法人」の所有に属している法人

上記の「大規模法人」とは、資本金の額等が1億円超の法人等をいいます。

また(1)の中小法人等における完全支配関係とは異なり、大規模法人に該当するかの判定は、現行税制上は直接の親会社のみで判定すればよいと考えられています。

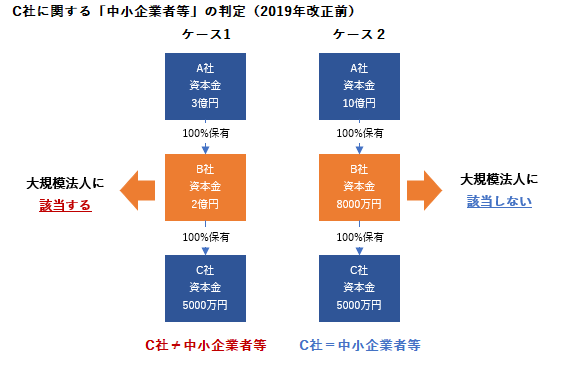

したがって上記(1)と同様の資本関係の場合、中小法人等の判定とは逆に、ケース1のC社は大規模法人B社に所有されているため中小企業者等に該当しないものの、ケース2のC社はB社が大規模法人に該当しないため中小企業者等に該当することとなります。

なお中小企業者等に該当するかどうかにより取り扱いが異なる税制で一般的なものとしては、たとえば以下のような制度があります。

- 少額減価償却資産の取得価額の損金算入の特例

- 所得拡大税制 など

2019年度税制改正大綱における改正案

2019年度税制改正大綱においては、上記の中小企業者等の範囲に関する改正案が含まれています。

具体的には前述の「大規模法人」の範囲に、以下の2種類の法人を加えるとされています。

- 「大法人」の100%子法人

- 100%グループ内の複数の大法人に発行済株式または出資の全部を保有されている法人

上記の「大法人」とは、資本金の額等が5億円以上である法人等をいうとされていることから、前述の中小法人等の判定における大法人の範囲と同様となることが推測されます。

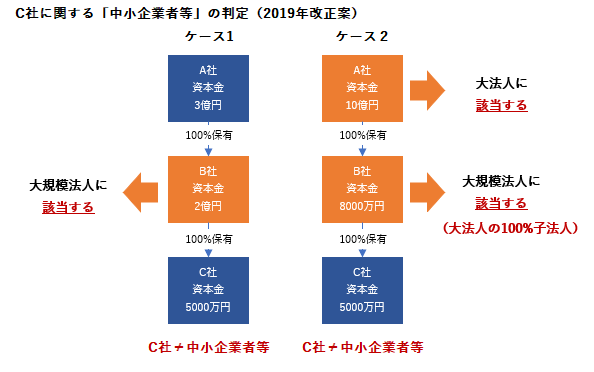

「大法人の100%子法人」が「大規模法人」に加えられることなるため、上記と同様の資本関係図を使用すると、改正後の中小企業者等の判定は以下のようになることが想定されます。

適用開始時期等

上記の改正については、2019年度税制改正大綱においてその適用開始時期が明記されていません。

法人税については、改正が行われた年の4月1日以降開始事業年度から適用されることが一般的であるため、基本的には2019年4月1日以降開始事業年度から上記の改正が適用されることが想定されます。

ただし中小企業者等に該当するかによりその取扱いが異なる税制は多岐にわたることから、今後個別の制度ごとに適用開始時期の確認が必要となることも考えられますので、ご注意ください。

また税制改正大綱には大法人の100%「子法人」は大規模法人に該当するという趣旨の記載があるものの、中小法人等の判定のように大法人の100%「孫法人」等の間接的な完全支配関係がある場合まで含まれるのかは現時点では明らかではないため、今後の確認が併せて必要と考えられます。

今後当該大綱に基づき改正法案が国会に提出され、2019年度税制改正の内容が確定することとなりますが、内容が変更される可能性がありますのでご留意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。