外国子会社合算税制(3):旧制度からの変更点

外国子会社合算税制(タックスヘイブン税制)については、外国関係会社の2018年4月1日以後に開始する事業年度については新制度が適用され、外国関係会社の2018年4月1日前に開始する事業年度については旧制度(現行制度)が適用されます。

今回は適用判定に関する部分を中心に、従来の制度からの変更点をご紹介いたします。

便宜上、外国関係会社の2018年4月1日以後に開始する事業年度について適用される制度を「新制度」、外国関係会社の2018年4月1日前に開始する事業年度について適用される制度を旧制度と呼称します。

旧外国子会社合算税制の概要

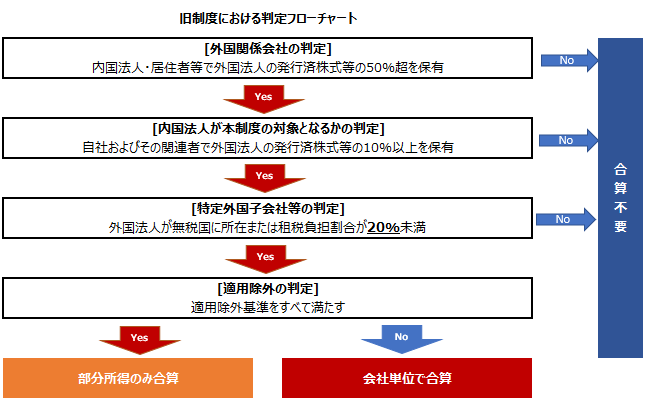

旧制度においては、「外国関係会社」のうち「特定外国子会社等」に該当するものが、「適用対象金額」を有する場合には、外国子会社合算税制の対象となる内国法人は、適用対象金額のうち「課税対象金額」に相当する金額を、内国法人の収益の額とみなして、(特定外国子会社等の)各事業年度終了の日の翌日から2月を経過する日を含む内国法人の各事業年度の所得の金額の計算上、益金の額に算入することとされています。

「特定外国子会社等」とは、外国関係会社の本店等の所在する国または地域において法人の所得に対して課される税が存在しない、または「租税負担割合」として一定の方法により算定される割合が20%未満である法人をいいます。

特定外国子会社等が「適用除外基準」を満たす場合には、上記の規定は適用されません。ただし、適用除外基準を満たす場合であっても、配当金や利子等の一定の受動的所得については部分的に取り込む必要があります(少額免除基準等あり)。

旧制度の概要をまとめると、以下のようなフローチャートになります。

「外国関係会社」、「租税負担割合」、「適用対象金額」、「課税対象金額」という各種用語の概要については、後述の保有割合の算定方法や実質支配関係に関する改正がありますが、大枠としては改正前後で同様の趣旨で用いられています。

また、「適用除外基準」についても、航空機リース業に関する変更点等ありますが、大枠は新制度における「経済活動基準」と概ね同様の内容となります。

新制度における用語の概要については、下記をご参照ください。

関連記事:外国子会社合算税制(1):制度の概要

新制度の導入による変更点

外国子会社合算税制について旧制度と新制度を比較した場合、適用判定に関する主な変更点としては、以下の2つが挙げられます。

(1) 租税負担割合が20%以上であるペーパーカンパニー等への適用

旧制度では、外国関係会社の租税負担割合が20%以上であればその外国関係会社がペーパーカンパニー等の租税回避リスクが高い法人であったとしても、特定外国子会社等に該当しないため、株主等である内国法人に外国子会社合算税制は適用されていませんでした。

しかし新制度においては、ペーパーカンパニーを含む一定の法人については、「特定外国関係会社」として、租税負担割合が30%未満である場合には会社単位での合算が必要となります。

特定外国関係会社については合算が免除される租税負担割合が30%と、通常よりも高く設定されています。

その一方で、税務当局は特定外国関係会社に該当するかの判定に必要があると認めるときは、期間を定めて資料の提出を求めることができ、提出できない場合には特定外国関係会社であると推定されてしまいます。このため、特定外国関係会社に該当しないことを説明できるように書類を整備しておくことが改正後は特に必要となります。

(2) 判定順序の変更

外国子会社合算税制の適用に関する判定順序も、旧制度から変更されています。

旧制度では外国関係会社の租税負担割合が20%以上であるかどうかを中心に、外国子会社合算税制の適用の有無に関する判定が行われていました。

租税負担割合により適用の有無が決まることから、この割合は「トリガー税率」とも呼ばれています。そして租税負担割合が20%以上であれば合算不要、20%未満であれば特定外国子会社等として、適用除外基準を満たす場合を除き、会社単位での合算が必要とされます。

一方新制度では、外国関係会社の所得や事業の内容に重点を置き、まずは租税負担割合の高低に係わらず、ペーパーカンパニー等一定の租税回避リスクが高いとみられる外国関係会社を特定外国関係会社、経済活動基準を満たさない法人を対象外国関係会社と認定します。

そして事務負担の軽減という観点から、租税負担割合が、特定外国関係会社については30%以上、対象外国関係会社については20%以上である場合は、会社単位での合算が免除される制度に変更されます。

したがって、判定の順序自体は変わるものの、外国関係会社の租税負担割合が20%以上であれば、その外国関係会社がペーパーカンパニー等に該当しない限り、結果としては旧制度と同様の取り扱いと考えることも可能です。

(3) その他

上記以外にも、新制度においては、部分所得として取込が必要な場合の所得の範囲や、外国関係会社の判定等における持株割合等の算定方法が変更されています。

また、実質支配関係として一定の関係がある場合が判定上考慮されるようになる等、各種改正が行われています。

新制度の適用開始時期

新制度は外国関係会社の2018年4月1日以後に開始する事業年度について適用されます。同日前に開始する外国関係会社の事業年度分については、2017年度税制改正前の旧制度の適用を受けることになります。

親会社である内国法人の事業年度ではなく、海外の子会社の事業年度を基準として新制度と旧制度の適用関係が分かれる点にご注意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。