非居住者が役務提供者である場合の消費税

日本国内の事業者が非居住者に対して役務提供を行った場合の消費税の取り扱いを以前ご紹介いたしました。

今回はその逆に、非居住者が日本国内の事業者に対して役務提供を行い、対価を受領する場合に検討すべき消費税の考え方をご紹介いたします。若干注意をすべき点があります。

前提と基本的な考え方

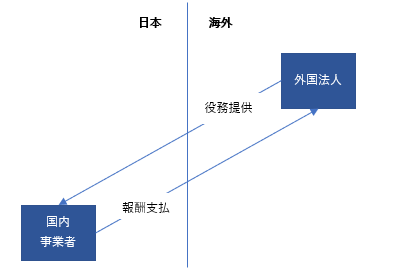

今回取り扱うのは、非居住者が日本国内の事業者に対して役務提供を行った場合の消費税の取り扱いで、売上を認識する側が非居住者、費用を認識する側が日本国内の事業者という関係となります。

また、非居住者(法人・個人を含む)は日本国内に事務所等を有していないことを前提としています。

役務提供取引は、それが国内で行われた場合には消費税の課税対象となり、国外で行われた場合は消費税が課されないため、役務提供が日本国内で行われたかどうかを判定する必要があります。この判定は「内外判定」と呼ばれています。

なおこの記事にいう「非居住者」という用語の意味については、以下をご参照ください。

Related Post:

消費税法上の非居住者に対する役務提供

非居住者による役務提供取引に関する内外判定

非居住者による役務提供取引の内外判定は、貨物の輸送や郵便等消費税法上明確に規定されているものを除き、通常は役務提供を行う事業者の役務提供に係る事務所等が、国内に所在しているかどうかに基づき行われることが一般的です。

したがって、日本に支店等を有さない非居住者が国内の事業者に対して行った役務提供は、一般的には「国外取引」として取り扱われ、消費税の課税対象外とされるケースが多いと思われます。

しかしこの役務提供者の事務所等所在地にもとづく考え方は、以下のような場合に適用すべき考え方となります。

・役務提供取引が国内と国外に渡って行われる場合

・役務の提供が行われた場所が明らかではない場合

なお役務提供地が国外であることが明らかである場合も、上記と同様に、国外取引として消費税の課税対象外されます

非居住者が日本国内で役務提供を行った場合

前述のとおり、役務提供に係る事務所等が国内に所在するかどうかにより内外判定を行うのは、役務提供取引が国内と国外に渡って行われる場合や、役務の提供が行われた場所が明らかではない場合です。

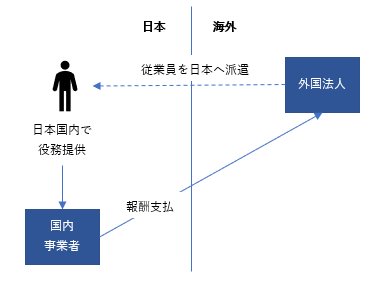

そのため日本に事務所等を有していない非居住者であっても、日本国内の事業者に対して日本国内でのみ役務提供を行っていることが明らかな場合などは、日本国内で役務提供が行われたものとして国内取引に該当し、消費税の課税対象とされることがあります。

たとえば以下のように、非居住者(外国法人)の従業員が来日したうえで役務提供が日本国内でのみ完結している場合などは、内外判定について非居住者(外国法人)の事務所等所在地(海外)ではなく、役務提供が実際に行われた日本であると考え、国内取引として消費税の課税対象とされるケースも考えられます。

非居住者が日本国内の事業者に対して役務提供を行う場合、通常は国外取引に該当することの方が多いと思われます。

しかし上記のように、役務提供が明らかに日本国内で行われていると特定可能な場合は、国内取引として消費税の課税対象と考える必要があるケースも存在します。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。