インド法人に支払う報酬に関する源泉徴収

非居住者に対してコンサルティングフィーなどの報酬を支払う場合、その内容によっては支払い時に源泉徴収を行う必要があります。

とくにインド法人への支払いの場合、日印租税条約の存在により、源泉徴収をしなければならない範囲が通常よりも広くなる可能性があります。

なお以下の内容は、外国法人が日本に支店等の恒久的施設を有していないケースを前提としています。

源泉徴収の対象となる報酬の範囲

外国法人が日本国内において、人的役務の提供を主たる内容とする事業を行い、その対価として日本の法人等から報酬を受け取る場合、その報酬については源泉所得税の対象とされます。

この場合、報酬の支払者には原則として20.42%の税率で源泉徴収を行う義務が課されます。

「人的役務の提供を主たる内容とする事業」とは、たとえば以下のような役務の提供を主たる内容とする事業です。

- 俳優、音楽家等の芸能人またはプロスポーツ選手(職業運動家)の役務の提供

- 弁護士、公認会計士、建築士等の自由職業者の役務の提供

- 科学技術、経営管理その他の分野に関する専門的知識または特別の技能を有する者の知識や技能を活用して行う役務の提供(機械設備の販売に付随して行われる役務提供等を除く)

上記3.については対象範囲が広範に及ぶため、コンサルティングフィーについては内容によってはこれに該当する可能性があります。

役務提供が行われた場所と所得の源泉地

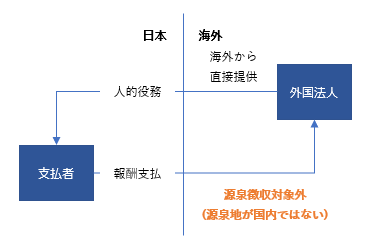

ただし上記1~3に掲げる人的役務提供事業の対価が源泉徴収の対象となるのは、これらが「国内で」行われ、日本の税務上、所得の源泉地が日本にあるものとして「国内源泉所得」に該当する場合です。

したがって以下のように海外から直接行われ、「国外で」行われたと認められる場合は国内源泉所得に該当しないことから、基本的には源泉徴収の対象外と考えることが可能です。

役務提供がインド法人により行われた場合

前述のとおり、外国法人による人的役務の提供事業が源泉徴収の対象となるのは、これらが国内において行われた場合です。

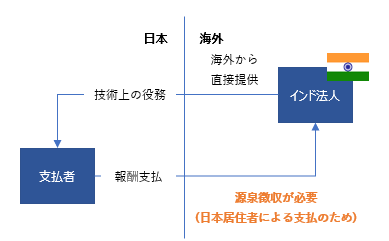

しかしインド法人による人的役務の提供に対する報酬については、日印租税条約の存在によりこの原則的な考え方とは異なる取り扱いが適用されることがあります。

日印租税条約においては、経営的もしくは技術的性質の役務またはコンサルタントの役務対価等が「技術上の役務に対する料金」と規定され、これらに取り扱いに関する特別な規定が設けられています。

そしてこの技術上の役務に対する料金と人的役務の提供対価は、基本的には同じような性質のものとなります。

日印租税条約による源泉地の修正

日印租税条約上、技術上の役務に対する料金はその支払者が日本の居住者である場合には、日本において生じた国内源泉所得とされると規定されています。

つまり日印租税条約においては、技術上の役務がどこで行われたのかに係わらず、その報酬の支払者が日本の法人(居住者)である場合は、所得の源泉地が日本にある国内源泉所得として日本の源泉徴収の対象とされることとなります。

したがって前述の原則的な取り扱いと同じような場合であっても、国外で役務提供を行った法人がインド法人であり、その役務提供対価が日印租税条約上の技術上の役務に対する料金に該当するときは、日本の法人(居住者)は源泉徴収を行う必要が生じます。

日印租税条約上の源泉税率

日印租税条約上、技術上の役務に対する料金に係る源泉税率は10%に軽減されています。

ただし軽減税率を適用する場合は、支払いに先だって租税条約に関する届出書を所轄の税務署にする必要があります。

インド法人に対してコンサルティングフィーなどの人的役務の提供事業に関する報酬を支払う際は、源泉徴収の取り扱いにご注意ください。

なお今回のご紹介した内容は、パキスタンの法人に対する支払についても基本的に同様の取り扱いが適用されます。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。