外国法人へ支払うサービスフィーの源泉徴収

外国法人に対してサービスフィーを国内で支払う場合、そのフィーの性質によっては源泉徴収が必要となります。

ただしこの源泉徴収については、支払いを受ける側の外国法人が所定の手続きを行うことで免除されるケースがあります。

今回はこれらの手続きの概要をご紹介いたします。

源泉徴収の対象となるサービスフィー

外国法人が日本国内において、人的役務の提供を主たる内容とする事業を行い、その対価として日本の法人等からサービスフィー等の報酬を受け取る場合、その報酬については源泉所得税の対象とされます。

この場合、報酬の支払者には20.42%の税率で源泉徴収を行う義務が課されます。

「人的役務の提供を主たる内容とする事業」とは、たとえば以下のような役務の提供を主たる内容とする事業です。

- 俳優、音楽家等の芸能人またはプロスポーツ選手(職業運動家)の役務の提供

- 弁護士、公認会計士、建築士等の自由職業者の役務の提供

- 科学技術、経営管理その他の分野に関する専門的知識または特別の技能を有する者の知識や技能を活用して行う役務の提供(機械設備の販売に付随して行われる役務提供等を除く)

とくに上記の3については対象範囲が広範に及ぶため、サービスフィーがこれらに該当するかどうかについては、注意が必要となります。

源泉徴収が免除される2つのケース

上記に掲げる人的役務の提供対価に該当するサービスフィーを外国法人に対して国内で支払う場合、原則的にサービスフィーの支払者には源泉徴収義務が課されます。

ただしサービスフィーの受領者である外国法人側で、所定の手続きを行っている場合は、この源泉徴収が免除されます。

サービスフィーを受け取る側の外国法人が行うべき手続きは、そのサービスフィーが外国法人の日本支店に帰属するかどうかにより、以下の2つに分けられます。

- 外国法人日本支店に帰属する場合:源泉免除証明書の提示

- 外国法人日本支店に帰属しない場合;租税条約届出書の提出

源泉免除証明書:サービスフィーが日本支店に帰属する場合

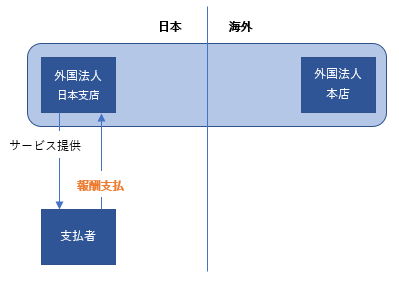

サービスフィー(人的役務の提供対価に該当することを前提としています。以下同じ)が外国法人日本支店に帰属する場合とは、典型的には以下のように、外国法人日本支店がサービスを提供し、サービスフィーの支払いを受けるケースとなります。

この場合、サービスフィーを受領する外国法人日本支店は、事前に取得した源泉免除証明書をサービスフィーの支払者に提示することで、源泉徴収が免除されます。

ただし源泉免除証明書の提示により源泉徴収の免除されるのは、そのサービスフィーが日本支店に帰属する場合に限られます。

そのため日本支店を有する外国法人であっても、サービスフィーがその日本支店に帰属しない場合、源泉免除証明書では支払者側の源泉徴収が免除されないと考えられる点に注意が必要です。

源泉免除証明書の概要については以下の記事をあわせてご参照ください。

Related Post:

源泉免除証明書の概要と対象所得

租税条約届出書:サービスフィーが日本支店に帰属しない場合

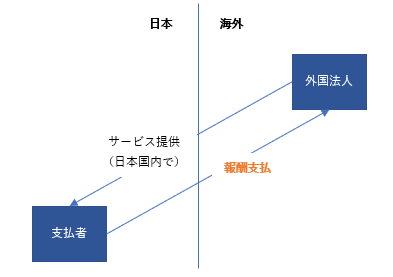

サービスフィーが外国法人日本支店に帰属しない場合とは、典型的には以下のように日本支店が存在せず、海外の外国法人に対して直接サービスフィーが支払われるケースです。

この場合、一般的にはサービスフィーの支払いを受ける外国法人が租税条約の届出書を、サービスフィーの支払者を経由して税務署に提出することで支払者側の源泉徴収が免除されます(一部例外も有ります)。

ただし支払いを受ける外国法人が日本と租税条約を締結していない国または地域の居住者である場合は、そもそも租税条約の適用を受けられないため、この手続き行うことはできません。

また租税条約が存在する場合であっても、各国と締結している租税条約の内容によって必要となる手続き異なることがあります。

租税条約届出書の概要については以下の記事をあわせてご参照ください。

Related Post:

租税条約による源泉税率の減免手続

源泉徴収漏れリスクを回避するために

以上のように、外国法人に対して支払われるサービスフィーが人的役務の提供対価に該当する場合でも、所定の手続きを行うことで支払者による源泉徴収の免除が可能です。

ただし手続を行う必要があるのはサービスフィーを受け取る側の外国法人であるのに対し、手続を行わないことによる源泉徴収漏れ等の課税リスクは、支払者側に発生します。

そのため外国法人に対してサービスフィーを支払う場合、支払者はその支払に先だって、受取側の外国法人に対して以下の点を確認することが重要となります。

- サービスフィーが源泉徴収の対象となる人的役務の提供対価に該当するか

- 人的役務の提供対価に該当する場合、必要な手続きが行われているか

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。