組合・信託から生じる不動産所得の損失

パススルー課税が適用される任意組合や信託を通じて不動産を保有するケースがありますが、このような場合に適用される税制上の制限規定が存在しています。

今回は、個人の方が一定の組合や信託を経由して保有する不動産の不動産所得の計算上損失が発生した際に適用される制限規定(損失の切捨規定)についてご紹介いたします。

なお、法人が組合員または受益者等である場合には異なる制限規定の対象とされます。

制度の概要

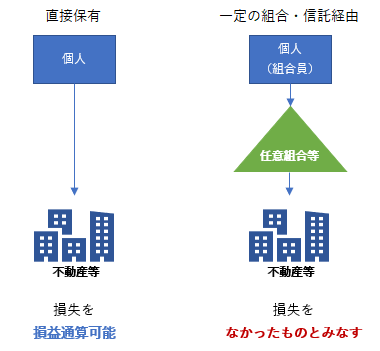

個人の所得税法上、不動産所得等の金額の計算において損失が生じた場合は、通常は「損益通算」という仕組みにより一定の順序でその損失を給与所得など他の所得の金額から控除することが認められています。

しかし、一定の組合事業または信託に属する不動産から不動産所得上の損失が発生した場合、その損失の金額に相当する金額は、生じなかったものとみなされてしまいます。

つまり組合事業または信託に属する不動産については、利益が発生した場合には所得税課税が行われる一方で、損失が発生した場合にはその損失が切り捨てられ、損益通算が認められないことになります。

この制度は、航空機リースに関する任意組合事業等において、多額の減価償却費等を計上することで発生した組合事業の損失を個人組合員に不動産所得上の損失として帰属させ、損益通算によりその個人組合員の給与など他の所得と相殺することで所得税の負担を軽減する節税スキームが以前流行した際に、その防止策として導入されたという経緯があります。

損失制限の対象となる組合・信託契約

すべての組合契約や信託契約がこの損失制限規定の対象とされるわけではなく、対象となるのは以下に該当する組合契約または信託です。

(1) 組合契約の場合

組合について対象となるものは、以下の3種類の組合契約です。

- 民法上の組合契約(任意組合)

- 投資事業有限責任組合契約に関する法律に規定する投資事業有限責任組合契約

- 外国におけるこれらに類する契約

上記のいずれも、日本の税務上パススルー課税が適用される組合契約を対象としています。

したがって外国における組合契約についても、日本の税務上パススルーとして取り扱われるものが対象に含まれることになりますが、外国のパートナーシップ等の事業体が日本の税務上パススルーとして扱われるかどうかの判定は非常に難しい問題となります。

上記の他にパススルー課税が適用される契約として、有限責任事業組合契約に関する法律に規定する有限責任事業組合契約があります。ただし有限責任事業組合契約については、本件とは別の損失制限規定が適用されるため、この制度の適用対象外とされています。

任意組合等に対するパススルー課税の概要については以下を併せてご参照ください。

Related Post:

任意組合型ファンドへの投資に関する税務

(2)信託の場合

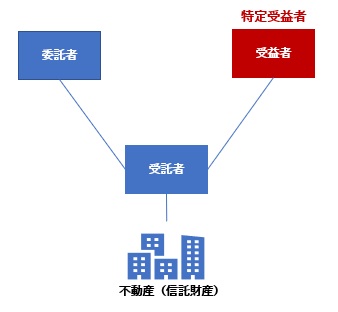

信託については税務上、受益者等課税信託として取り扱われるすべての信託が対象とされます。

受益者等課税信託については、税務上、信託の受益者が信託財産に属する資産・負債を有し、信託財産から生じる収益・費用は受益者のものとみなされるため、組合契約と同様にパススルー課税が適用されることになります。

受益者等課税信託に適用されるパススルー課税については以下に概要を記載しています。

Related Post:

信託税制(2):受益者等課税信託

組合の特定組合員

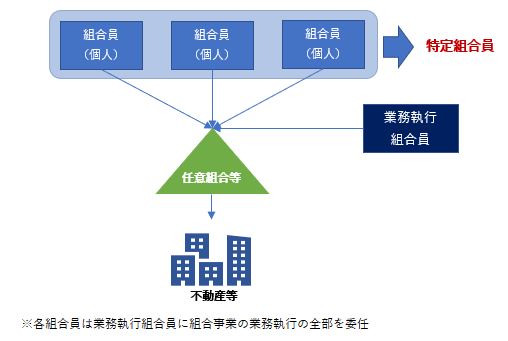

損失制限規定に対象となる組合契約の組合員のうち、組合財産に属する不動産所得の損失制限規定が適用される個人組合員を「特定組合員」といいます。

特定組合員に該当するのは、「組合事業に係る重要な財産の処分、多額の借財に関する業務の執行の決定に関与し、かつ、契約交渉等の重要部分を自ら執行する組合員」以外の組合員です。

つまり組合事業への関与度合いが低い個人組合員が、「特定組合員」として取り扱われることになります。また、組合員である個人が業務執行組合員または業務執行組合員以外の者に組合事業の業務執行の全部を委任している場合は、その個人は形式基準により自動的に特定組合員とされます。

したがって業務執行組合員がいる組合の場合には、通常は業務執行組合員以外の組合員が特定組合員として取り扱われることが想定されます。

たとえば以下のようなストラクチャーにおいて、組合事業の業務執行がすべて業務執行組合員に委任されている場合、通常の個人組合員は全員特定組合員に該当することとなります。

信託の特定受益者

受益者等課税信託については一律に損失制限規定の対象とされますが、その受益者のうち制限規定の対象となる受益者は「特定受益者」と呼ばれます。

しかし、特定受益者については上記組合契約における特定組合員のような要件が存在していないため、原則的に受益者等課税信託の受益者である個人はすべて特定受益者に該当します。

なお、ここでいう受益者等課税信託の受益者についても、受益者としての権利を「現に有するもの」をいい、みなし受益者も含まれます。

損失を「なかったものとみなす」とは

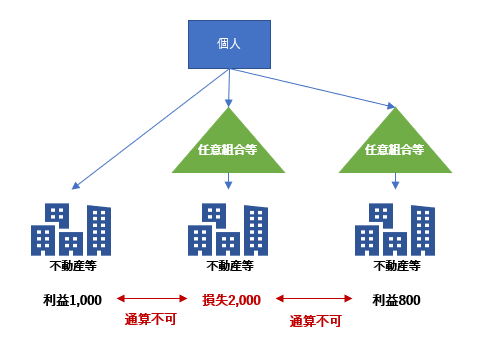

今回ご紹介している不動産所得の損失制限規定は、損失の金額を「なかったものとみなす」規定です。

そのため他の所得区分との損益通算が認められないだけではなく、たとえば利益の出ている現物不動産を別途保有している場合の不動産所得の計算上、その現物不動産からの利益と組合事業または信託に属する不動産から生じた損失を相殺することも認められません。

また、対象となる組合・信託が複数ある場合にはその組合・信託ごとに損失を切り捨てるため、複数の組合・信託の利益と損失を相殺することも認められていません。

したがって若干極端ですが、以下のような場合は2,000の損失がなかったものとみなされ、不動産所得(利益)は計1,800と計算されます。

任意組合をはじめとする組合契約や受益者等課税信託についてはパススルー課税が適用されますが、今回のように組合員や受益者に完全にパススルーで損益が帰属しないケースもありますので、ご注意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。