外国株式投資信託の収益分配金に対する所得税

居住者の方が外国の株式投資信託から収益分配金を受領した場合、配当所得として所得税が課されます。この場合の課税方法については、基本的には外国株式からの配当金への課税方法と同様です。

外国株式投資信託からの収益分配金に関する所得税の取り扱いをご紹介いたします。

今回対象としている外国投資信託

今回の内容については、以下の条件に該当する外国籍の株式投資信託であることを前提としています。

- 主に株式に対する投資を目的とした日本以外の国の法律に基づき組成された投資信託であること

- 日本の税法上、集団投資信託に該当すること

公社債に投資をする投資信託については説明の対象外としている点にご留意ください。

集団投資信託の定義については以下の記事をご参照ください。

Related Post:

信託税制(3):集団投資信託の定義

外国株式投資信託の収益分配金に対する課税方式と判断基準

外国株式投資信託の収益分配金に関する所得税の取り扱いは、基本的には外国株式の配当金と同じアプローチで判定を行うことが可能です。

具体的には以下の2点を基準に判断することとなります。

- 外国株式投資信託が公募と私募のどちらに該当するか

- 外国株式投資信託が日本国内と海外のどちらの証券口座で管理されているか

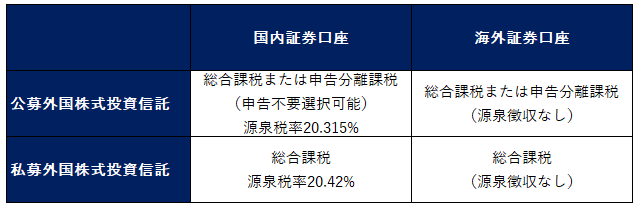

上記2つの基準の組み合わせにより、税務上の原則的な取り扱いが以下のように異なってきます。

公募か私募かによる課税方法の違い

(1)公募の場合

外国株式投資信託の受益権の募集が公募によるものである場合は、税法上その公募外国株式投資信託は「上場株式等」グループに属することとなり、以下のいずれかの方法により課税が行われます。

- 最大約56%の累進税率による総合課税

- 20.315%の税率による申告分離課税

なお「公募」に該当するかどうかについては、受益権の募集が国内において行われる場合と国外で行われる場合とで該当するための要件に違いがあります。

(2)私募の場合

外国株式投資信託の受益権の募集が私募による場合は、税法上は「一般株式等」グループに該当します。この場合は申告分離課税が適用できないため、総合課税による課税が行われます。

証券口座の所在地による課税方法の違い

外国株式投資信託が日本国内に開設された証券口座で管理されている場合、国内における支払いの取扱者である口座開設先の証券会社等により「水際源泉徴収」が行われるため、居住者である投資家に対して収益分配金が支払われます。

国内の証券口座において水際源泉徴収が行われている場合、外国株式投資信託が公募である場合など一定の場合は、申告不要を選択することが可能です。

一方で外国株式投資信託が海外の証券口座で管理されている場合は、通常日本の所得税について源泉徴収が行われないため、確定申告が必要となります。

「上場株式等」・「一般株式等」・「水際源泉徴収」という用語や、国外財産調書との関係等については、以下の記事をご参照ください。お読みいただくと、今回ご説明している内容が外国株式の取り扱いとほぼ同様であることがよりご理解いただけると思います。

Related Post:

外国株式の配当に関する所得税課税

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。