外資系企業への留保金課税

オーナー企業が会社に必要以上に利益を留保し続けることによる課税の繰り延べを抑制するための措置として、留保金課税という制度が設けられています。この制度は外資系企業の日本子会社にも適用される場合があります。

今回は留保金課税の概要と外資系企業への適用関係をご紹介いたします。

留保金課税の概要

留保金課税とは、オーナー企業が配当をせず会社に利益を留保し続けることにより個人株主への課税を繰り延べることを抑制する目的で、一定額以上の利益を留保している場合には、その留保された利益について通常の法人税に追加で、特別の税率による法人税を課す制度です。

留保金課税は、内国法人が以下の2つの要件に該当する場合に適用されます。

- 特定同族会社に該当すること

- 各事業年度の留保金額が留保控除額として一定の方法により計算した金額を超えること

留保金課税が適用された場合、留保金額のうち留保控除額を超える部分に対して、その金額に応じて10%から20%の特別税率による法人税の額が、通常の法人税とは別途課されることとなります。

留保金課税の対象となる「特定同族会社」

留保金課税が適用されるのは、内国法人が「特定同族会社」に該当する場合です。したがって特定同族会社に該当しないのであれば、そもそもこの税制の適用はありません。

特定同族会社とは、基本的には1人の株主およびその親族や関連会社等の特殊関係者によって50%超の発行済株式等を支配されている内国法人で、資本金が1億円超のものをいいます。

したがって、上場企業のように多数の株主によって保有されている内国法人は特定同族会社に該当しません。

また1人の株主およびその特殊関係者によって支配されている場合であっても、判定対象となる内国法人の資本金が1億円以下である場合は、基本的には特定同族会社に該当しないこととなります。

ただし、この資本金の額による適用除外の取り扱いには例外があります。

大法人に保有されている場合の例外的取り扱い

前述のとおり1人の株主およびその特殊関係者によって支配されている場合であっても、判定対象となる内国法人の資本金が1億円以下である場合は、基本的にその内国法人は特定同族会社に該当せず、留保金課税の適用もありません。

しかしこの取り扱いには例外があり、オーナー株主とその内国法人のの間に資本金5億円以上である大法人が親会社等として介在している場合、その内国法人の資本金が1億円以下であったとしても、その内国法人は特定同族会社として取り扱われるとされています。

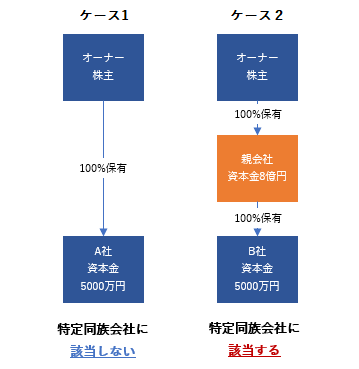

たとえば以下のような場合、ケース1の内国法人A社は特定同族会社に該当しませんが、ケース2の内国法人B社については、大法人に該当する親会社が介在することにより特定同族会社に該当することとなります。

外資系企業への適用

上記の取り扱いは、親法人が外国法人であってもその親法人の資本金が5億円以上である場合は、同様の取り扱いが適用されます。

そのため外資系企業の日本子会社であっても、企業グループがオーナー株主およびその特殊関係者によって支配されている場合には、留保金課税が適用されるケースがあり得ます。

外資系企業の場合、一般的には海外に親会社が存在することが多いのではないかと考えられますが、留保金課税の適用可能性については、日本子会社自体の資本金の額だけではなく親会社の資本金の額にも注意をする必要があります。

とくにオーナー企業の日本子会社に利益が留保されている場合は、ご留意ください。

なお外国法人日本支店に対しては、留保金課税の適用はないものと解されています。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。