2023年税制改正大綱グローバル・ミニマム課税

2023年税制改正大綱で公表されたグローバル・ミニマム課税制度のうち所得合算ルールの導入について、その概要についてご紹介いたします。

はじめに

本記事は、2023年税制改正大綱で新たに導入されるグローバル・ミニマム課税のうち所得合算ルールに関するものについて、誰が対象でどのような制度なのか、その概要がイメージできるよう、税制改正大綱の内容をさらに簡素化してご紹介しております。

そのため、税制改正大綱に記載された本税制の説明を網羅していない点、ご了承ください。

グローバル・ミニマム課税とは

グローバル・ミニマム課税とは、OECDにおいて経済のデジタル化に伴う課税上の課題に対処するために公表された「二本の柱」のうち、「第二の柱」(Pillar II)に位置づけられるものです。

今回の税制改正大綱で導入される制度は、この第二の柱に含まれる制度のうち、「所得合算ルール(IIR:Income Inclusion Rule)」と呼ばれるもので、巨大多国籍企業グループには最低でも15%の法人税を負担してもらうことを目的とします。

以下は税制改正大綱の記載に沿った内容をご紹介いたします。

日本の税制上所得合算ルールの対象となる法人

「特定多国籍企業グループ等」に属する内国法人が対象です。

「特定多国籍企業グループ等」とは、「会社等の所在地国が2以上である多国籍企業グループ等のうち、直前の4対象会計年度のうち2以上の対象会計年度の連結財務諸表上の総収入金額が7億5,000万ユーロ相当額以上であるもの」等とされています。

つまり主なターゲットは、直近4連結事業年度のうち2以上の連結事業年度で、7億5,000万ユーロ相当額以上の総収入金額があった多国籍企業グループに属する内国法人となりますが、後述の仕組みを考慮した場合、実際に検討が必要となるのは、「海外子会社を有する親会社としての内国法人」が中心と考えられます。

適用開始時期

内国法人の2024年(令和6年)4月1日以後に開始する「対象会計年度」とされています。

対象会計年度は、「多国籍企業グループ等の最終親会社等の連結財務諸表等の作成に係る期間」とされているため、基本的に連結会計上の事業年度を単位とします。

したがって、2024年4月1日以後に開始する連結会計事業年度から、日本でも所得合算ルールの運用が開始されることになります。

何を計算して納税するのか

所得合算ルールの対象となった場合、計算・納税が必要となるのは、税制改正大綱の記載に従えば、「国際最低課税額に対する法人税(仮称)」および「特定基準法人税額に対する地方法人税(仮称)」の2つです。

ただしこれは、日本の税制上、国税が法人税と地方法人税に分かれているために「国際最低課税額」という金額が2つの税目に90.7%:9.3%の割合で分解されるもので、実際には「国際最低課税額」を納税することと同義と考えられます。

「国際最低課税額」のイメージとしては、海外子会社の外国での税負担が15%未満である場合に、その海外子会社の税負担が15%相当になるまでの不足額といえます。例えば、ある海外子会社の所得が1000、税負担が10%で税額が100であった場合、税負担が15%相当の150になるよう、税負担不足額相当の50を「国際最低課税額」として納税するイメージです。

そして、この海外子会社の税負担不足額相当を、日本の税務当局に対して、日本の親会社が支払うことになります。

国際最低課税額の計算方法の概要

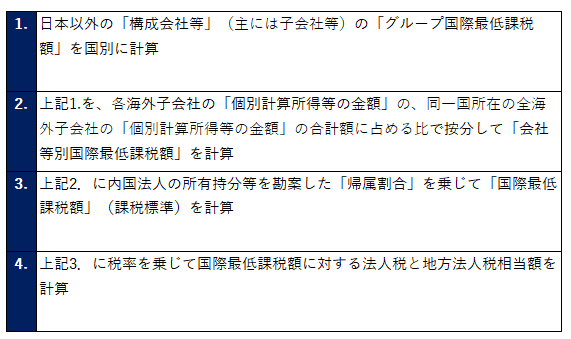

2つの税目に分けたうえで納税が必要となる国際最低課税額は、「グループ国際最低課税額」のうち、日本以外の構成会社(および共同支配会社)に配賦される「会社等別国際最低課税額」に、内国法人の帰属割合(所有持分割合を基礎として計算)を乗じて計算されます。

計算の枠組みとしては、以下のような順で算定することが想定されます。

上記における「個別計算所得等の金額」は、下記の国別の「グループ国際最低課税額」を計算する過程で算定されます。

グループ国際最低課税額の計算

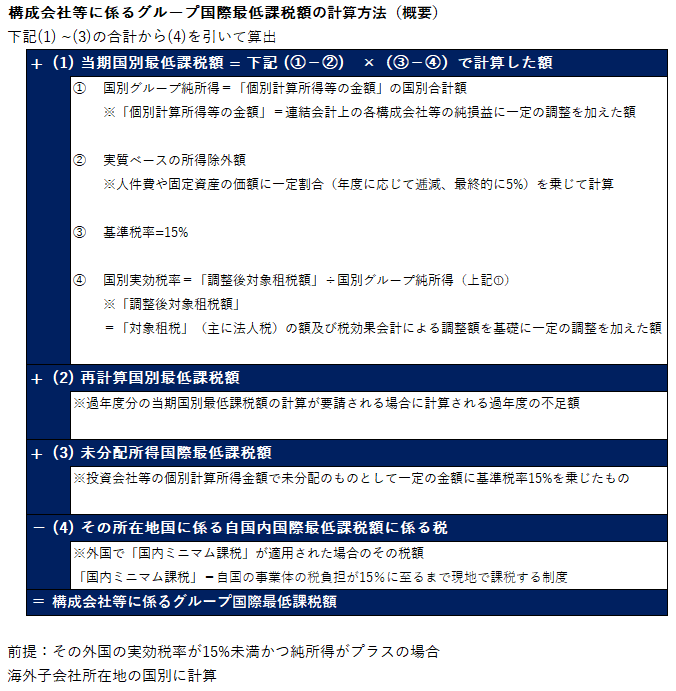

グループ国際最低課税額の計算について、基本部分のみを抽出して要約すると、以下のようになると想定されます。

下図の(1)における「当期国別最低課税額」の計算が、税負担が基準税率である15%に満たない場合の不足額を計算する中心部分と考えられます。

上図では、その外国の実効税率が15%未満かつ純所得がプラスの場合の、構成会社等に係るグループ国際最低課税額を前提にしています。実際には実効税率が15%以上である場合や純所得がない場合などに場合分けをして、それぞれのケースに応じて定められたグループ国際最低課税額の計算を行うことになります。

また構成会社等ではなく「共同支配会社(持分法適用会社で50%以上保有のもの等)に係るグループ国際最低課税額」についても算定が必要とされています。

なお適用免除基準として、国別にみた場合における収入の2年平均が1000万ユーロ相当額未満、かつ、同利益または損失の平均が100万ユーロ相当額未満である場合には、その国の上図における「当期国別最低課税額」をゼロとするという措置も大綱に含まれています。

情報申告制度の創設

特定多国籍企業グループ等に属する構成会社等である内国法人は、特定多国籍企業グループ等に属する構成会社等の名称、所在地国ごとの国別実効税率や上記適用除外を受けようとする旨等を、各対象会計年度終了の日の翌日から1年3か月(一定の場合には、1年6か月)以内にe-Taxにより納税地の所轄税務署長に提供しなければならないとされています。

ただし、特定多国籍企業グループ等の最終親会社等の所在地国(つまり外国)の税務当局が上記の報告事項等の提供を日本に対して行う場合には、内国法人による報告事項の提供義務を免除するとされています。

しかし、提供義務が免除される場合は、その特定多国籍企業グループ等の最終親会社等に関する情報(最終親会社等届出事項)を、各対象会計年度終了の日の翌日から1年3月(一定の場合には、1年6月)以内に、e-Tax により、納税地の所轄税務署長に提供しなければならないともされています。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。