外国法人が消費税申告を行う場合の留意点

外国法人に対する消費税の納税義務の判定方法を以前ご紹介いたしましたが、今回は実際に納税義務があると判定された際の消費税の申告単位についてご紹介いたします。日本支店の有無や海外本店が日本で直接取引を行っているかなどの差により、若干留意点が発生します。

外国法人に対する消費税申告書の提出義務

外国法人に対する消費税の納税義務の判定をご紹介した際、納税義務の判定については、外国法人が日本国内に支店等を有しているかに関わらず行うことをご説明いたしました。

この考え方と同様に、外国法人に消費税の納税義務があるとされた場合、外国法人は日本国内に支店等を有しているかに関わらず日本の税務署へ申告書を提出する必要があります。

外国法人に対する消費税の納税義務の判定については以下の記事をご参照ください。

Related Post:

外国法人に対する消費税の納税義務

外国法人が日本支店を有していない場合

外国法人が日本に支店等を有していない場合は、海外から直接消費税の申告納税を行うことは非常に困難であることから、一般的には納税管理人を選任したうえで申告・納税を行うことになります。

外国法人が日本支店を有している場合

外国法人が日本に支店等を有している場合は、その日本支店の取引を中心に消費税の申告を行うことが一般的です。

日本支店のみが日本で消費税の課税対象となる取引を行っている場合は、日本支店の帳簿に基づき消費税の申告書を作成すればよいため、実質的には通常の日本法人と同じように消費税申告を行うこととなります。

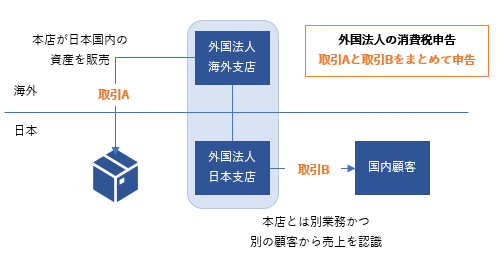

しかし以下のように、海外の本店が日本支店とは別途、日本で消費税の課税対象となる取引を行うようなケースについては、注意が必要です。

消費税の申告は、一つの法人が行ったすべての消費税の課税対象取引を、一つの申告書に集計した上で納税額(または還付額)を計算する必要があります。

そのため上記のようなケースの場合、日本支店と海外の本店が別々に消費税の申告書を出すのではなく、一つの外国法人として、日本支店の取引と海外の本店による取引を合算した一つの申告書を提出する必要があります。

以前下記の記事で、消費税法上は外為法の区分に従い、外国法人の海外の本店は非居住者、日本支店は居住者と分けて考える旨のご説明をいたしました。しかし消費税の申告書の提出については、一つの法人を単位として行う(つまり海外本店と日本支店を分離しない)と考えられています。

Related Post:

消費税法上の非居住者に対する役務提供

日本支店と海外の本店がそれぞれ日本の消費税が課される取引を行っている場合には、ご注意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。