過少資本税制の概要と仕組み

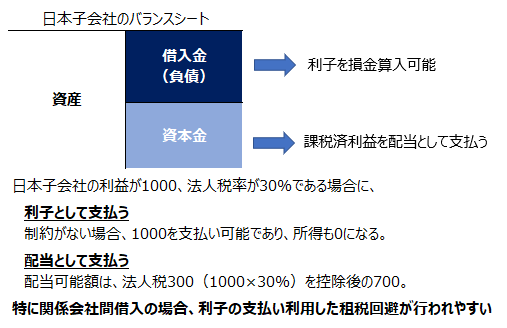

配当金は課税済利益から支払われる一方で、利子は原則的に損金算入が可能であり、課税前の利益から支払われます。この違いを利用した国際的租税回避行為を防止するための措置の一つとして、過少資本税制という制度が規定されています。

本投稿では、過少資本税制の概要と仕組みを取り扱います。

なお、今回ご紹介する過少資本税制は、現在では日本子会社(内国法人)に対して適用され、外国法人日本支店の2016年4月1日以後開始事業年度に対しては適用されません。外国法人日本支店には別の制限規定が適用されます。

制度の趣旨

外国の親会社が日本に子会社を設立する場合、親会社は子会社に資金を拠出することになります。この資金の拠出方法には、一般的に、全額を子会社の資本金として拠出する場合と、資本金と貸付金を組み合わせる方法があります。

資本金で拠出した場合、親会社は子会社において法人税課税が行われた後の課税済利益を配当金として受けることになります。

貸付金として拠出する場合、借入人である子会社は親会社に対して利子を支払うことになり、原則的には利子は子会社の損金に算入されるため、親会社への支払利子相当額について、子会社で法人税の対象となる課税所得を圧縮することが可能となります。

この利子が損金の額に算入されるという性質を利用した場合、資本金ではなく貸付金の形態で子会社へ資金を拠出した方が親会社と子会社の日本における税負担の合計額を減らすことが可能となることから、租税回避に利用されることがあります。

このような利子の支払いよる国際的租税回避の防止措置の一つとして、税法上、負債資本比率の側面から日本子会社の海外親会社への支払利子の損金算入に制限をかける規定として、過少資本税制が定められています。

なお、説明を簡素化するため、以下、海外親会社が日本子会社の株式等を100%保有し、同親会社からのみ借入を行う場合を前提とします。

過少資本税制が日本子会社へ適用される要件

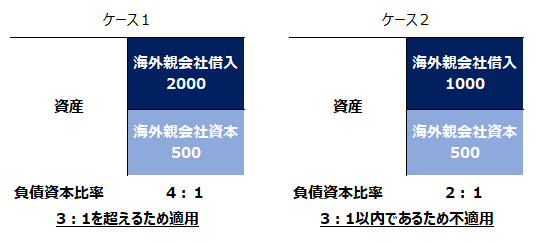

過少資本税制は、日本子会社の海外親会社に対する負債の残高が、海外親会社資本持分の3倍を超える場合に適用されます。

つまり、日本子会社の海外親会社に関連する負債資本比率(Debt Equity Ratio)が3:1を超える場合に、日本子会社における海外親会社への支払利子の損金算入に制限がかかることになります。

(過少資本税制が適用されるケースとされないケース)

適用判定上の留意点

過少資本税制は、日本子会社における海外親会社に対する利付負債の残高と資本持分の額の比率により判定を行うことになります。

海外親会社に対する利付負債の残高は、正確には「平均負債残高」を用いることとされています。そしてここでいう平均については、最低でも毎月末の残高の平均値を用いることが要請されています。

同様に資本持分についても、子会社の純資産(総資産-総負債)の平均残高を原則とし、最低でも毎月末の残高の平均値を用いることが要請されています。ただし資本持分については、期末資本金等が純資産の平均残高を上回る場合には、期末資本金等を使用することになります。

過少資本税制の適用を受けた場合の損金不算入額の計算

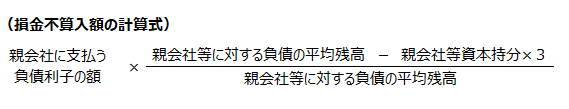

負債資本比率が3:1を超えるため実際に過少資本税制の適用を受けた場合、以下の算式により利子の損金不算入額を算定します。

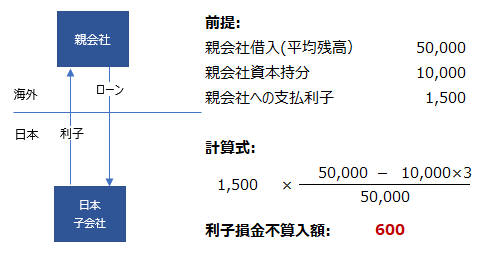

100%子会社が海外親会社に利子を支払う場合における否認額の計算例は、以下のようになります。

上記のように、否認される利子は、資本持分の3倍相当額を超える負債に対応する部分のみとなります。

支払利子に関する源泉徴収

過少資本税制の適用により支払者である日本子会社側で利子の損金算入が否認された場合であっても、海外親会社に支払う利子の全額に原則として20.42%の源泉所得税が課されるという取扱いに変更はありません。

この源泉所得税は、親会社に対して課されることになりますが、日本が締結している多くの租税条約においては、非居住者に支払う利子の源泉税率に関して減免規定が設けられています。

海外親会社へ保証料を支払う場合

過少資本税制は利子の損金算入を利用した国際的租税回避を防止する税制です。

したがって利子の受領者が、日本の法人税課税を受ける法人(株式会社等)である場合、その法人へ支払う利子については受取側で日本の法人税が課されるため、支払者側における過少資本税制の対象となる支払利子から除外されることになります。

ただし、例えば子会社が親会社からの保証を受けて国内の資本関係のない銀行等から借入をした場合において、子会社が海外親会社へ保証料を支払う場合等一定の場合には、過少資本税制の適用を検討する必要があります。

類似法人の特例

金融法人など、事業の性質上負債資本比率が3:1を上回ることが常態である法人については、3:1という原則的な負債資本比率に代え、類似法人を選定のうえ、当該法人の負債資本率を用いることが認められています。

例えば類似法人の負債資本比率が10:1である場合には、当該比率を用いて過少資本税制の適用の可否の検討および損金不算入額の計算が可能になります。

100%子会社でない場合

今回は典型的かつ最もわかりやすいケースである100%子会社が親会社に利子を支払う場合を想定していますが、海外親会社グループの資本持分が50%以上である場合は、日本子会社に対して過少資本税制が適用される可能性があります。

他の利子損金算入制限規定

過少資本税制の他にも、国外関連者への利子の損金算入については移転価格税制と過大支払利子税制による制限を受けることになります。

また、冒頭ご説明した通り、過少資本税制は現在では外国法人の日本子会社にのみ適用されます。

外国法人日本支店の2016年4月1日以後開始事業年度に対しては、過少資本税制ではなく別の利子損金算入制限規定が適用されます。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。