信託の受託者が提出すべき法定調書

税務上、信託の受託者には税務署に対して一定の調書を提出する義務が課されています。今回は、信託の受託者が税務署に提出すべき法定調書について、提出が免除される場合等も含めたその概要をご紹介いたします。受託者が個人や信託会社外の法人であっても、要件に該当する場合には提出義務が発生します。

なお、以下の内容は受益者等課税信託に該当する信託を前提としています。

信託に関する受益者別(委託者別)調書の提出

信託の効力が発生した場合や終了した場合等、一定のイベントが発生した場合に提出が必要な調書です。

国内に信託の事務を行う営業所・居所等を有する信託の受託者が、その営業所・居所等の所在地の所轄税務署長に提出する必要があります。

相続税法の中に定められている規定なのですが、法人・個人の区別なく、要件に該当する場合は提出が必要となります。

提出期限

下記事由が生じた日の属する月の翌月末日までに提出が必要です。

提出が必要な事由

以下のような事由が発生した場合に提出が必要とされます。

- 信託の効力発生

- 受益者等の変更

- 信託の終了

- 信託に関する権利内容の変更

提出が不要な場合

上記の事由が発生した場合に、必ず調書の提出が必要とされるわけではなく、一定の免除規定が存在します。

この免除規定は実際には様々なケースが規定されていますが、信託の効力発生時の免除規定の主なものとして、以下のようなケースが含まれています。

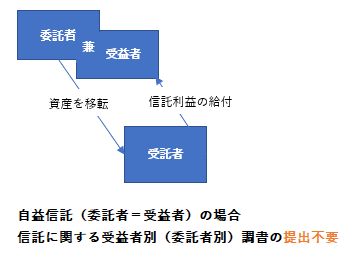

- 委託者と受益者等とが同一の場合

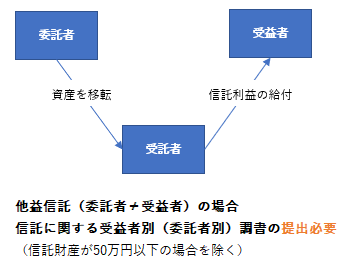

- 受託者の引き受けた信託財産の評価額が50万円以下であること

たとえば以下のように、委託者が受益者となる「自益信託」を設定した場合は、この調書は提出不要と考えられます。

一方で委託者と受益者が異なる「他益信託」については、信託財産の評価額が50万円以下である場合などを除き、基本的に調書の提出が必要と考えられます。

信託の計算書の提出

信託の存続期間中、毎年提出が必要となる調書です。

信託の受託者は、信託財産に属する後述のような事項を記載した信託の計算書を、税務署長に提出する必要があります。

所得税法の中に定められている規定ですが、こちらも前述の信託に関する受益者別(委託者別)調書と同様に、法人・個人の区別なく、要件に該当する場合は提出が必要となります。

提出期限

信託銀行等の信託会社については毎事業年度終了後1月以内、信託会社以外の受託者については毎年1月31日までに提出が必要とされています。

計算書に記載すべき事項

信託会社の場合はその信託会社の事業年度、信託会社以外の者が受託者である信託については暦年(1月から12月)をベースとして、以下のような情報を記載する必要があります。

- 委託者および受益者等の氏名または名称、住所もしくは居所

- その信託の期間および目的

- 期末におけるその信託に係る資産・負債の内訳とその金額

- 信託財産に帰せられる期中に発生した収益および費用の額

提出が不要な場合

信託の計算書についても、信託に関する受益者別(委託者別)調書と同様に、提出が免除される場合があります。

具体的には、信託財産に帰せられる収益の額の合計額が3万円(信託の計算期間が1年未満である場合には、1万5千円)以下であるときは、その信託の計算書は提出不要とされています。

収益の額が3万円と基準値が低いのですが、たとえば自宅等の賃貸物件ではない不動産を信託して、収益がまったく発生しない場合などは、この提出免除基準に該当すると考えられます。

今回ご紹介した信託に関する受益者別(委託者別)調書と信託の計算書は、いずれも受託者が個人や信託会社外の法人であっても要件に該当する場合には提出義務が発生しますので、ご注意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。