外国株式を譲渡した場合の個人所得税の取扱い

外資系企業にお勤めの方の場合、インセンティブプラン等で取得した外国親会社の株式を売却するケースがあります。

今回は日本の居住者の方が外国株式を譲渡した場合の所得税の取り扱いをご紹介いたします。日本の法人株式を譲渡した場合と全く同じ扱いになるというわけではないため、注意が必要になります。

以下の説明は所得税法上、日本の居住者のうち永住者に該当する方(日本国籍を有する居住者等)向けの内容となります。

所得税上の2つの区分

株式譲渡に関する所得税の計算上、すべての株式は「上場株式等」と「一般株式等」のいずれかに区分されます。

上場株式等とは、証券取引所(金融商品取引所)に上場されている株式のほか、公募投資信託などが含まれます。また、2016年1月以降は、国債や地方債等、一定の債券についても上場株式等として取り扱われています。

一般株式等とは、上場株式等に該当しない株式等をいいます。具体的には、非上場会社の株式、私募の投資信託などが該当します。

上場株式等の譲渡益と一般株式等の譲渡益は、どちらも同じ年中に生じた同一株式グループ内の譲渡損益を通算後、20.315%(所得税、住民税、復興特別所得税の合計)で課税されます。

ただし、上場株式等と一般株式等の間での譲渡損益の通算は認められていません。つまり、同じ年中に生じた上場株式の譲渡益と別の上場株式について生じた譲渡損は通算可能ですが、上場株式と非上場株式の間での損益通算はできないことになります。

外国株式についての取扱い

外国株式についても、その株式が上場株式等と一般株式等のどちらに該当するかを判定します。

証券取引所(金融商品取引所)に上場されている株式は上場株式等に該当しますが、ここでいう証券取引所には日本の証券取引所だけではなく、海外の証券取引所も含まれます。

したがって、保有している外国株式が海外で上場されている株式であれば、税法上、その株式は上場株式等として取り扱われることになります。

譲渡所得の計算方法

外国株式の譲渡損益の計算についても、日本の株式と同様、下記の算式により計算します。

(計算式)

譲渡対価 -(取得費 + 委託手数料)= 譲渡所得等の金額

通常、外国株式は外貨建であるため円換算をする必要がありますが、それぞれ以下の為替レートを使用可能です。

譲渡対価:売却時のTTB(対顧客電信買相場)

取得費:取得時のTTS(対顧客電信売相場)

別途ご紹介した株式報酬プランにより外国株式を取得した場合における給与所得の計算については、TTM(電信売買相場の仲値)を使用しますが、そのプランにより取得した外国株式を譲渡した場合の計算については、譲渡対価はTTB、取得費はTTSを用いて計算することが可能です。

譲渡損失が生じた場合

前述の通り、上場株式等について譲渡損失が生じた場合、同じ年中に生じた他の上場株式等の譲渡益と相殺が可能です。

上場株式等の譲渡損を同一年の他の上場株式等の譲渡益と通算しきれない場合、一般的には確定申告書を提出することにより同一年の上場株式等に係る配当所得との損益通算や譲渡損失の繰越(翌年以降3年間)を行うことが可能です。

しかし税法上、これらの規定はその上場株式等の譲渡損が「日本国内の証券会社経由で売却した場合」に生じたものについて、その適用が認められるとされています。

したがって、外国の証券会社で管理されている外国上場株式の譲渡により生じた譲渡損については、上場配当等との損益通算や損失の繰越控除の対象となりません。

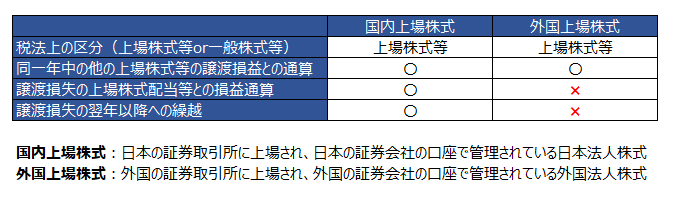

まとめ-国内上場株式との対比

上記の内容をまとめると、下図のようになります。

冒頭にも記載の通り、上記の説明は、日本の居住者のうち永住者に該当する方(日本国籍を有する居住者等)向けの内容となります。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。