法人税法上の外国税額控除の概要

日本の税務上、内国法人に対しては世界中で得たすべての所得に対して日本の法人税等を課す全世界所得課税制度が原則的に採用されているため、二重課税の状態が発生し得ます。

この二重課税の調整措置として、外国税額控除という、外国の法人税を日本の法人税から控除することを認める制度が存在します。

外国税額控除とは

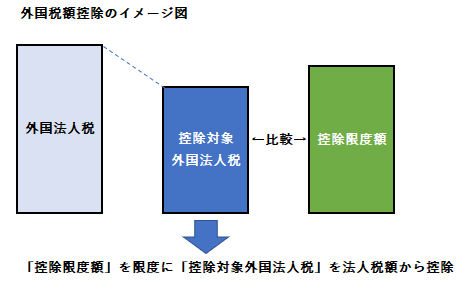

外国税額控除とは、内国法人が各事業年度において「外国法人税」を納付することとなる場合に、「控除限度額」を限度として「控除対象外国法人税」の額を内国法人のその事業年度の所得に対する法人税の額から控除する制度です。

この制度でポイントとなるのは、「外国法人税」、「控除対象外国法人税」および「控除限度額」という用語です。

以下にそれぞれの用語について概要をご説明いたします。

「外国法人税」と「控除対象外国法人税」

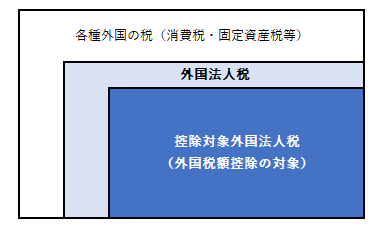

外国税額控除制度の適用上、最終的に控除の対象とされるのは「外国法人税」のうち「控除対象外国法人税」として取り扱われる金額です。

(1) 外国法人税の額

外国法人税とは、外国の法令に基づき外国またその地方公共団体により法人の所得を課税標準として課される税をいいます。

基本的には、法人の所得に対して課される税であるかどうかという、税の性質に着目した判定が行われます。

そのため、原則的に日本の法人税のように法人の所得(利益)に対して課される外国の税金が該当することになりますが、源泉税のように法人の所得を課税標準とする税に代え、法人の収入金額などを課税標準として課される税も外国法人税の対象に含まれます。

外国における日本の消費税に対応するような税については外国法人税に含まれません。

また法人の所得に対して課される税であっても、納税者が納付後、任意にその納税額の全部または一部の還付を請求することができるような税など一定の特殊な外国の税についても外国法人税には含まれないと規定されています。

(2)控除対象外国法人税の額

法人税法上の外国税額控除の対象となるためには、まずは前述の通り外国で課される税が「外国法人税」に該当していなければなりません。

ただしすべての外国法人税が外国税額控除の対象となるわけではなく、外国法人税が「控除対象外国法人税」に該当してはじめて外国税額控除の対象となります。

外国法人税のうち、控除対象外国法人税には含まれず外国税額控除の対象外とされるものとしては、たとえば以下のようなものがあります。

- 外国法人税のうち所得に対する負担が高率な部分として税率が35%を超える部分の金額(超える部分のみ対象外)

- 特殊関係者間での異常な利率による利息の授受など通常行われる取引と認められない取引に起因する外国法人税の額

- 日本の法人税が課されない金額に対して課される外国法人税の額

- 外国子会社合算税制の適用対象とされた外国法人から受ける配当等の額に対して課される外国法人税の額

c.の「日本の法人税が課されない金額に対して課される外国法人税の額」とは以下のようなものが該当します。

- 外国子会社配当益金不算入制度の適用を受けた配当について課された外国法人税の額

- みなし配当制度の適用により、日本の税務上、配当金ではなく資本金等の払い戻しと取り扱われる部分の金額に課された外国法人税の額

d.の「外国子会社合算税制の適用対象とされた外国法人から受ける配当等の額に対して課される外国法人税の額」については、どのような場合がこれに該当するか等は、以下をあわせてご参照ください。

Related Post:

外国子会社合算税制(2):二重課税調整措置

控除限度額と国外所得金額

外国税額控除の制度上、日本の法人税から控除できる金額は、控除対象外国法人税の額のうち控除限度額に達するまでの金額です。

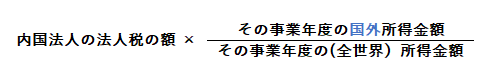

控除限度額は、以下の算式により計算されます。

法人税の額については、所得税額控除など一定の規定を適用する前の法人税額を使用します。

算式の分母となる事業年度の所得金額は、欠損金の繰越控除等一定の規定を適用する前の所得の金額を使用します。

分子の国外所所得金額については、どのようなものが対象となるかについて税法上非常に細かく規定されています。

ただし利子や配当等で国外に預けた預貯金や外国の有価証券から生じたものから生じるものについては、一般的には国外所得金額として取り扱われます。

海外支店等がある場合の国外所得金額の計算

内国法人が海外に子会社ではなく支店を保有している場合、その海外支店に帰属する所得に対しては、通常海外支店が所在する外国において法人税等が課されると同時に日本においても法人税が課されることとなります。

外国税額控除の制度上、この海外支店に課される外国の法人税等は、「外国法人税」に含まれることが一般的です。

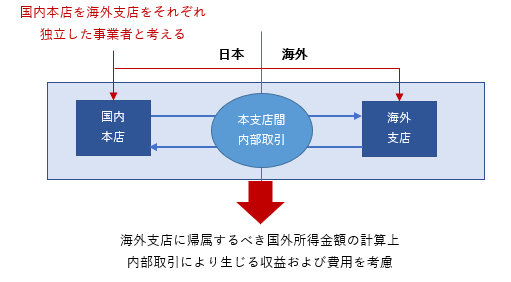

しかし控除限度額の計算上使用する海外支店の事業に関する国外所得金額については、検討が複雑になる場合があります。

複雑になる理由というのは、内国法人が海外支店等の国外事業所等を通じて事業を行う場合の国外所得の計算については、税務上その海外支店等が内国法人(本店)から独立して事業を行う事業者であるとしたならば、その海外支店等が果たす機能・使用する資産、海外支店等と内国法人の本店等との間の内部取引等を勘案して、その海外支店等に帰せられるべき所得を用いる必要があるとされているためです。

つまり海外支店を日本国内の本店等とは別個の一つの法人であると仮定したうえで、その海外支店の保有する資産や機能を考慮した場合に、日本の税務上、海外支店に帰属していると考えるべき所得を計算する必要があります。

海外支店に関する国外所得金額の計算は、租税条約による修正等は考慮するものの、基本的に日本の税法上の規定に基づいた計算が必要とされます。

この海外支店に対する国外所得金額の考え方は、基本的には外国法人日本支店に対するAuthorized OECD Approach(AOA)にもとづく「PE帰属所得」の考え方について、内外を逆にした場合の考え方となります。

内部取引等を含めたAOAの概要については以下をご参照ください。

Related Post:

外国法人課税(1):恒久的施設(PE)を有する場合

控除限度超過額/控除余裕枠の繰り越し

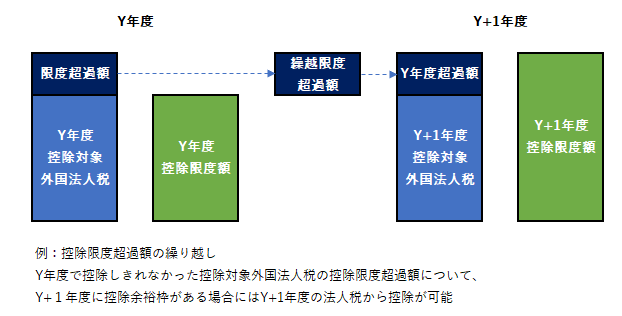

外国税額控除制度には控除限度額が設けられている等の理由から、必ずしも控除対象外国法人税の額の全額を一度に控除しきれるとは限らず、その事業年度の控除限度額を超えてしまう金額(「控除限度超過額」)が生じることがあります。

またはその逆に、ある事業年度の控除対象外国法人税の額が控除限度額よりも少なく、控除限度額を使い切れずに余裕枠(「控除余裕枠」)が生じることもあります。

外国税額控除制度においては、これらの控除限度超過額または控除余裕枠について、発生した事業年度の翌事業年度から3年間の繰り越しが認められています。

したがって以下のように、Y年度に控除対象外国法人税が控除限度額を上回ったことで控除限度超過額が発生した場合、繰り越しを行うことで、その事業年度後3年以内事業年度であるY+1年度に控除余裕枠が生じているときは、その余裕枠を限度として繰り越した控除限度超過額を外国税額控除の対象とすることが可能となります。

控除余裕枠が発生した場合には、上記とは逆の取り扱いが可能となります。

外国税額控除を受けるための手続き

外国税額控除は、確定申告書等に所定の明細書(別表)の添付があり、かつ、控除対象外国法人税の額が課されたことを証する書類等一定の書類を保存している場合に限り適用が認められています。控除限度超過額または控除余裕枠の繰り越しについても同様に適用を受けるためには所定の手続が必要となります。

また、内国法人の本店等と海外支店等との間に内部取引が存在する場合には、その内部取引に関する明細等を記載した書類の作成も外国税額控除の適用上必要とされています。

外国税額控除の適用を受ける場合は、外国で課された税が最終的に控除対象外国法人税に該当するか等の実質面ももちろん重要ですが、これらの明細書の添付や書類の保存など形式面の対応も必要となりますので、ご留意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。