海外出国時の確定申告と出国時年末調整

個人の方が海外赴任等で海外へ出国をする場合、国税である所得税と地方税である住民税の2つの税目の精算が必要となります。

今回は所得税について、出国に伴う本人の確定申告の要否と、給与を支払っていた勤務先法人が行うべき出国時年末調整の概要についてご紹介します。

今回の内容は日本国籍を有し、所得税法上永住者である居住者として取り扱われている方が出国する場合を前提としています。

出国に伴う非居住者の推定

所得税法上、個人の方については、国内に住所(または1年以上継続している居所)を有する場合は「居住者」と、居住者以外の方、つまり住所を有しない場合は「非居住者」として取り扱われます。

海外赴任等により国外に居住することとなった個人の方が次のいずれかに該当する場合には、国内に住所を有しない者と推定されます。

- 国外において、継続して1年以上居住することを通常必要とする職業を有すること

- 外国の国籍または永住許可を受けており、かつ、国内において生計を一にする配偶者等を有しないことなど一定の状況に照らし、再び国内に帰ってくると推測するに足りる事実がないこと

したがって、出国に際して上記のいずれかに該当し住所を有しないと推定される方は、所得税法上非居住者と推定されます。

この場合、通常は出国日の翌日から非居住者と推定されることになるため、出国日までの「居住者」という税務上のステータスが、その翌日から「非居住者」に切り替わります。

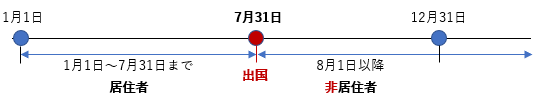

7月31日に出国する方を例にすると、以下のような取り扱いです。

非居住者に対する所得税課税

所得税法上、居住者と非居住者では日本で課税対象となる所得の範囲や課税の方法が大きく異なります。

居住者(永住者を前提)については「全世界所得課税」という原則に基づき、国内外を問わずその方が得たすべての所得に対して所得税が課されます。

一方非居住者に対しては、「国内源泉所得」と総称される所得に対してのみ日本で課税が行われます。

国内源泉所得とはたとえば、日本国内で勤務したことにより得られる給与収入や、日本国内の不動産から得られる賃料収入などです。

逆に日本国外での勤務に起因する給与収入は国内源泉所得には含まれないため、非居住者が出国後に海外勤務先から受領する給与に対しては、非居住者である限り日本で課税は行われない原則です。

その一方で、国内不動産の賃貸により生じる不動産所得など、非居住者であったとしても確定申告が必要となる国内源泉所得が存在しています。

年の中途に出国する場合、一年の間に居住者であった期間と非居住者であった期間が混在することになるため、税法上、非居住者へ税務上のステータスが切り替わるタイミングで以下のような所得税の精算が行われます。

勤務先法人による出国時年末調整

扶養控除等申告書を提出し、その年中の給与等の金額が2000万円以下の給与所得者の方については、毎年12月に勤務先の法人において年末調整が行われ、源泉徴収税額の精算が行われています。

この年末調整の対象とされている方が年の途中で海外へ出国する場合、勤務先法人は出国までに年末調整を前倒しで行う必要があります。

この年末調整は「出国時年末調整」とも呼ばれます。

出国時年末調整の際の留意点は、例えば以下のような点です。

- 対象となる給与は出国する日までに支払の確定した給与

- 社会保険料控除や生命保険料控除などは、出国日までに支払われたものが対象

- 扶養親族や配偶者控除の判定上の生計を一にしていたかどうかや親族関係の判定は出国時の現況により行う

- 扶養控除や配偶者控除の判定における合計所得金額は出国時の現況により見積もったその年の12月31日までの金額による

出国時年末調整については、源泉徴収義務者である勤務先法人が行うべき義務とされている点にご注意ください。

出国時年末調整と確定申告義務の関係

出国時年末調整の対象とされた給与所得以外の所得がない方については、この出国時年末調整により居住者であった期間中の所得税の精算が行われている状態のため、出国前後にあらためて確定申告書を提出しないで済ませることが可能です。

なおこの場合であっても、出国前までの期間内に支払った医療費について医療費控除適用などを受けるために還付申告を行うことも可能です。

一方で、出国時年末調整の対象となる所得以外にも所得がある方については、確定申告が必要となる場合があります。

給与所得以外の所得がある場合の確定申告

たとえば国内不動産に係る不動産所得などは、居住者であっても非居住者であっても確定申告が必要とされる所得です。

このような所得がある方については、出国前後で確定申告が必要となります。

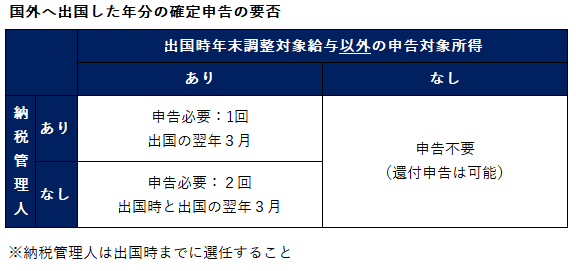

確定申告を行うべきタイミングについては、出国前に所得税に関する納税管理人を選任しているかどうかで以下のように異なります。

いずれも所得税について追加納付が必要となるケースを前提としています。

1.納税管理人を選任した場合

出国した年の日本の所得税の課税対象となる所得について、翌年2月16日から3月15日までの間に納税管理人を通じて確定申告書を提出します。

つまり納税管理人を出国前に選任していれば、出国時に確定申告書を提出する必要はありません。

2.納税管理人を選任しなかった場合

納税管理人を選任しなかった場合は、出国時までに居住者であった期間分の所得について確定申告書を提出しなければなりません。

さらに出国をした年の翌年2月16日から3月15日までの間に再度、出国をした年の1月から12月までの間の所得について確定申告書を提出する必要があります。この場合、出国時の確定申告により納付した税額については、2回目の確定申告時に計算された所得税額から控除可能です。

所得税の納税管理人は、以下の書類に必要事項を記載の上、所轄の税務署に提出すれば選任することができます。

[手続名]所得税・消費税の納税管理人の届出手続

https://www.nta.go.jp/taxes/tetsuzuki/shinsei/annai/shinkoku/annai/07.htm

まとめ

上記の取り扱いをまとめた簡単なマトリクスがこちらです。

今回納税管理人を定めなかった場合の取り扱いも含めて記載をしていますが、税法上は「出国時に納税管理人を定めなければならない」と規定されています。

また、特に不動産所得について確定申告が必要な方の場合は、出国の翌年分以降も申告納税事務が発生することが考えられます。これらの手間の面から考えた場合も、納税管理人は法令通りに出国までの間に所定の手続きにしたがって選任しておいた方が、税務手続が円滑になると思われます。

今回ご紹介していませんが、出国に伴う住民税の取り扱いはこちらをご参照ください。納税管理人は所得税と住民税で別々に選任が必要です。

Related Post:

海外へ出国する場合の住民税の取り扱い

参考-国外転出時課税

海外へ出国する方全員に関係のあるものではありませんが、「国外転出時課税」という制度が別途規定されています。

国外転出時課税とは、出国時に時価ベースで1億円以上の有価証券等を保有している個人の方が出国する場合、出国時にその有価証券等を(実際には譲渡していなくても)譲渡したものとみなして計算される譲渡益に対し日本で課税を行うことを原則とする制度です。

多額の有価証券等をお持ちの方は出国の際にこの国外転出時課税制度の対象となる可能性もありますので、念のためご注意ください。

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。