外国法人課税(1):恒久的施設(PE)を有する場合

外国法人に対しては、日本に恒久的施設(「PE」)を有する場合と有しない場合とで、法人税課税の対象となる所得の範囲が大きく異なります。

今回はAOAと呼ばれる帰属主義の原則が導入された後の、日本にPEを有する場合の外国法人に対する法人税課税の概要をご紹介いたします。

以下の内容は基本的に、2016年4月1日以後開始事業年度に適用される規定に基づいています。また、租税条約の適用による修正ついては基本的に考慮していませんので、あらかじめご了承ください。

恒久的施設の定義

そもそも恒久的施設(「PE」)とは、外国法人が次に掲げる場所等を日本国内に有している場合における、それぞれの場所等をいいます。

- 外国法人の国内にある支店、工場その他事業を行う一定の場所(「支店PE」)

- 外国法人の国内にある建設作業場等で一定のもの(「建設PE」)

- 外国法人が国内に置く自己のために契約を締結する権限のある者その他これに準ずる者で一定のもの(「代理人PE」)

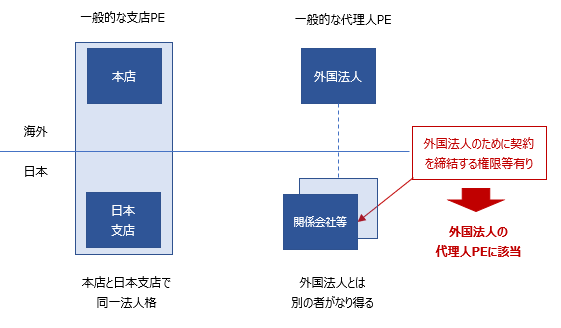

支店PE

支店PEは、PEのうちで最も一般的な形態です。日本に事務所を設けて事業を行う外国法人の日本支店などがこれに該当します。

外国法人日本支店は、外国法人が日本に進出をして事業を行う場合に取り得る形態の一つで、通常、支店設置登記や日本における代表者の選定等の様々な法律上の手続が行われ、税務上も明確にPEとして取り扱われることが一般的です。

代理人PE

一方で代理人PEについては、その外国法人とは別の者がその外国法人のために契約を締結する権限を有している場合等に、その代理権を有しているとみられる者が代理人PEとして取り扱われます。

代理人PEがあると認定された場合に申告納税義務が課されるのは、外国法人自身であり、代理人PEと認定された者ではありません。

外国法人の日本の関係会社等が代理人PEとされるのが典型例ですが、理論上は外国法人と資本関係がない法人等が代理人PEと認定されることもあり得ます。

代理人PEについては、外国法人が自ら日本に代理人PEがあるとして税務申告を行うというよりは、どちらかというと、後日税務調査等で代理人PEがあると認定されるケースの方が多いのではないかと思われます。

上記の支店PE、代理人PEの例はいずれも一般的なものであり、実際には具体的な事実関係に基づき、個別かつ詳細な検討が必要となるケースがあります。

また、代理人PEを含めたPEの範囲については、2018年税度制改正において見直しが行われています。この改正は、外国法人の2019年1月1日以降に開始する事業年度の所得に対する法人税について適用されます。

Related Post:

2018年度税制改正-代理人PEの範囲見直し

法人税課税の対象となる所得

日本国内にPEを有する外国法人の所得で、法人税の課税対象となるもの(「国内源泉所得」)は、以下のとおりです。

- 恒久的施設帰属所得(「PE帰属所得」)

- 国内にある資産の運用または保有により生ずる所得

- 国内にある資産の譲渡により生ずる所得として一定のもの

- 国内において人的役務の提供を主たる内容とする事業で一定のものを行う法人が受ける当該役務提供対価

- 国内にある不動産等の貸付けまたは居住者もしくは内国法人に対する船舶もしくは航空機の貸付けによる対価

- その他その源泉が国内にある所得として一定のもの

PEを有する外国法人の課税所得のうち最も重要になるものが、1のPE帰属所得であり、事業所得を中心としたPEに帰属する所得がこれに含まれます。

一方で、2~6については、PEを有しない外国法人であっても、基本的に法人税の確定申告書の提出と納税が必要となります。

また、利子・配当・使用料などの受動的所得を中心に、PEを有しない法人に対しても国内源泉所得の性質によっては源泉徴収による課税が行われることがあります。

「PEなければ課税なし」と言うことがありますが、この「課税なし」というのは、PE帰属所得については課税がないという意味で捉えると、現行法上の取り扱いに近いイメージになると思います。

Related Post:

非居住者・外国法人への支払いに係る源泉徴収

PE帰属所得‐AOAの適用

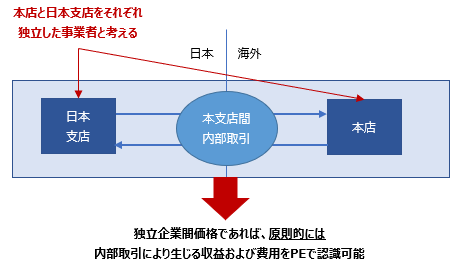

上記のPE帰属所得とは、「PEを通じて事業を行う外国法人が、当該PEが当該外国法人から独立して事業を行う事業者であるとしたならば、当該PEが果たす機能、PEにおいて使用する資産、当該PEと当該外国法人の本店等との間の内部取引(後述)等を勘案して、当該PEに帰せられるべき所得」と定義されています。

つまり、国内の支店等のPEについて、PEだけを切り取って国外の本店等とは別個の一つの法人であると仮定したうえで、そのPEの保有する資産や機能を考慮した場合に、PEに帰属していると考えるべき所得ということになります。

このようなPEを本店等とは分離独立した企業と擬制し、そのPEの果たす機能や内部取引を考慮したうえでPE帰属所得を決定する方法は、現行のOECDモデル租税条約において採用されている、Authorized OECD Approachを基本としたもので、その頭文字を取って「AOA」と呼ばれます。

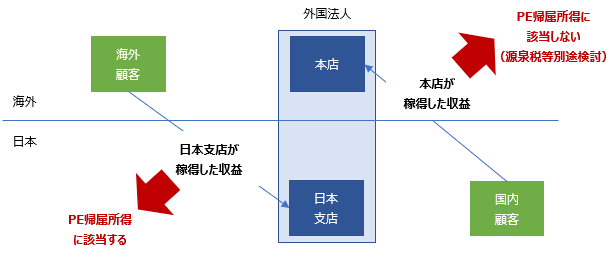

AOAの特徴は、PEに帰属するPE帰属所得に対してのみ法人税を課税するという、帰属主義を基本としている点にあります。

帰属主義によった場合、PEに帰属しない国内源泉所得に対しては法人税課税が行われません(所得の性質によっては、源泉税課税は行われます)。

逆にAOAにおいては、PEに帰属するのであれば、そのPEが海外で稼得した所得に対しても日本で法人税課税の対象となります。

図にするとこのようになります。なお、日本支店がその事業に関して国内顧客から得る収益は、当然PE帰属所得です。

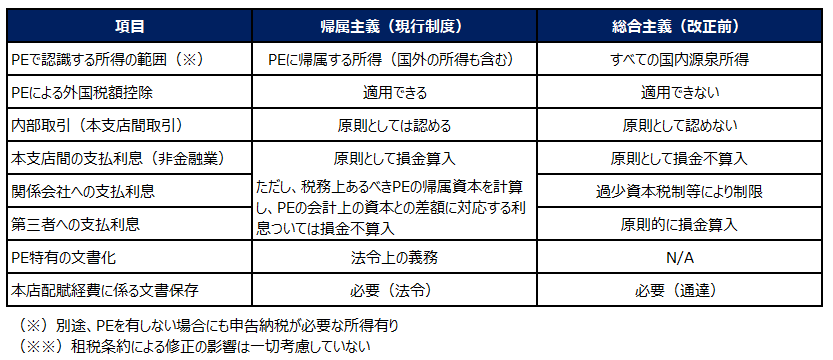

AOAが導入される以前は、国内法上「総合主義」という原則が採用されていました。

総合主義においては、租税条約による修正を考慮しない場合、外国法人が日本に(支店)PEを有しているときは、国内源泉所得についてはそのPEに帰属するかどうかにかかわらず、すべて法人税の課税対象とされていました。

内部取引の認識

AOAにおいては、私法上は同一の法人格であるPEを、法人税法上は本店等とは分離独立した企業と擬制するため、その外国法人の本店等との間での内部取引(本支店間取引)を認識することが原則的には可能です。

「内部取引」とは簡単に言うと、外国法人のPEと本店等がそれぞれ独立の事業者であったとしたならば、これらの事業者間で取引が行われたであろうと考えられる取引です。この内部取引の価格については、独立企業間価格で行われる必要があります。

あらゆる内部取引が認められるというわけではなく、国内法上、内部保証料等の計上は認められていません。

また、個別の租税条約において内部取引の認識が認められていない場合は、内部利子や内部使用料の計上についても認められません。ただし、銀行業等一定の事業を行う外国法人については、この場合でも内部利子について一定の制約のもとに計上が可能です。

内部取引と本店配賦経費

特に内部取引がPE側に費用が発生させるものである場合、その内部取引と似た性質のものに本店配賦経費というものがあります。

内部取引と本店配賦経費の違いは、以下の点にあります。

内部取引:外国法人のPEと本店等が、それぞれ独立の事業者であるという擬制を基にするため、適正な利潤(マークアップ)を上乗せした金額での認識が可能

本店配賦経費:本店で発生した共通費用等の費用のうち、PEに係る部分の内部的な付け替えであるため、マークアップ不可。

PEによる外国税額控除

AOAにおいては、PEに帰属するのであれば国外に源泉がある所得もPE帰属所得として、日本で法人税課税の対象とされるのが原則です。

そのため、例えば、A国に本店がある外国法人の日本支店がB国で稼得した所得(「B国源泉所得」)が、その日本支店に帰属すると認められる場合に、B国源泉所得に対してB国で課税が行われていると、B国源泉所得に対して、日本とB国で課税が行われるため、二重課税の状態が発生します(A国でも課税される場合には三重課税)。

このようなPEレベルでの二重課税の調整を行うため、AOAが導入されて以降はPEに対しても外国税額控除の適用が認められています。

PEに対する文書化義務

PEを有する外国法人がPE帰属所得を有する場合、取引の内容(内部取引を含む)・PEが果たす機能・関連するリスクや部門等を記載した書類を作成しなければならず、PEに対して文書化義務が課されます。

青色申告法人の承認を受けている法人は、従来から帳簿書類の保存が義務付けられているため、外部顧客との間の取引の内容を記載した書類については、契約書等を整理することで足りると考えられています。

しかし、例えば内部取引の内容やPEがどのような機能を有しているかの説明資料等については、新たに何らかの書類を作成する必要が生じことが多いと考えられます。

また、本店配賦経費についても、従来は通達上で記載されていた書類の保存が法令上の要件に格上げされ、本店配賦経費に関する損金算入の要件として規定されています。

租税条約の適用による修正

上記の内容は、国内法である法人税法の規定に基づいたものとなります。

しかし、租税条約において国内法である法人税法とは異なる規定が定められている場合は、租税条約の規定が優先されるのが原則となります。

このため、PEの範囲や内部取引の認識をはじめ、外国法人のPEに対する法人税課税については、本店所在地の国と日本との間の租税条約を確認した上で、その適用を個別に検討する必要があります。

まとめ:旧制度との比較

日本にPEを有する外国法人への帰属主義(AOA)に基づく法人税課税の概要を、旧制度の総合主義と対比しつつ表としてまとめると、以下のようになります。

上記のうち、今回触れていない利子の損金算入制限規定については、以下をご参照ください。

Related Post:

外国法人課税(3):PE帰属利子の損金算入制限

————

※この記事は、投稿日現在の日本の税法に基づく一般的な取扱いを記載したものであり、特定の事実関係によっては、税法上の取扱が大幅に異なることがあり得ます。この記事の情報に基づき具体的な決定や行為を起こす際は、当事務所、または他の税務プロフェッショナルに相談することをお勧めいたします。